اگر هم اکنون وضعیت سبد شما در بورس مناسب نیست و در بورس ضرر کرده اید، این مطلب برای شما نوشته شده است. در ادامه با روشی ۳ مرحله ای آشنا می شویم که با رعایت اصول مدیریت سرمایه و همچنین کسب اطلاعات لازم در تابلوخوانی می توان در بازار ریزشی معامله هایی را آغاز کرد که با سود بسته شوند.

دو نفر از معامله گران مؤفق کشور، پس از راه اندازی سایت چرتکه، با ارائه یک دوره آموزش تابلوخوانی رایگان توانستند نظر بیشتر از ۳/۱ میلیون بازدیدکننده را در کمتر از یک سال به محتوای رایگان خود جلب کنند. حسین همتی و علی مدنی اولین کسانی بودند که توانستند با ارائه راهکارهای جدید معامله گری با شناسایی خریداران درشت، در ریزش شهریور ۹۹، افراد بسیار زیادی را در اوج نا امیدی به سود برسانند.

در ادامه با روشی که توسط آن ها معرفی شد آشنا می شویم.

در بازار منفی نمی توان سود کرد!

در ابتدا اجازه دهید ذهنیت خود را تغییر دهیم، هیچوقت تحلیل گران ادعا نمی کنند که در تمام معاملات خود سود می کنند، معامله گران مؤفق در معاملات خود ضرر می کنند، سود هم می کنند، ولی سود معاملات مؤفق آن ها، بسیار بیشتر از ضرر آن ها می باشد. همچنین در هر بازاری، حتی منفی ترین بازارها، سهامی وجود دارند که صف خرید برای آن ها تشکیل شده است و هیچ زمانی تمام سهام بازار بورس صف فروش نبوده اند. ما تصمیم داریم که در این مقاله، سهام مستعد رشد را در بازارهای ریزشی شناسایی کنیم.

برای سود گرفتن در بازار ریزشی چه پیش نیازهایی لازم دارم؟

مهم ترین نکته برای سود گرفتن از تابلوی سهام در بورس، آموزش تابلوخوانی است. کسانی در این روش مؤفق عمل می کنند که به تابلوخوانی مسلط هستند. در واقع برای یادگیری تابلوخوانی لازم است از آموزشی استفاده شود که نکات را بصورت ساده و خلاصه گفته باشد. دوره تابلوخوانی ۱۰ قسمتی محمدحسین همتی از آکادمی چرتکه، تاکنون پربازدیدترین دوره تابلوخوانی کشور با بیشتر از ۱ میلیون بازدید بوده است.

روش ۳ مرحله ای برای سود کردن در بازار ریزشی

برای سود گرفتن از تابلوی سهم در بورس روش های متعددی وجود دارد. یکی از روش هایی که قبلا توسط علی مدنی در آکادمی چرتکه به نتیجه رسیده است، خرید سهام مستعد رشد در بازار متعادل یا منفی در ۳ گام زیر بوده است.

مرحله اول: قلاب

باتوجه به اینکه حدود ۷۰۰ سهم در بازار بورس وجود دارد و ما نمی توانیم همه آن ها را بررسی کنیم، در ابتدا باید سهم هایی را در دیده بان(واچ لیست) خود قرار دهیم و آن ها را تحت نظر بگیریم. بدین منظور، باید از یک "قلاب" استفاده کنیم تا سهام مستعد رشد را به ما نشان دهد. برای این کار می توان از فیلترهای بورسی سایت چرتکه استفاده کرد. فیلترهایی نظیر خرید گروهی، حجم مشکوک و فیلتر سهم هایی که ورود پول هوشمند داشته اند به همراه راهکار استفاده توضیح داده شده اند. همچنین یکی از قلاب هایی که بشدت از آن نتیجه گرفته ایم، لیست سهامی است که در بازه خاصی، مثلا ۵ روز گذشته، قدرت دست خریداران بوده است ولی قیمت پایانی تغییر چشم گیری نداشته است.

همچنین اگر از فیلتر پول هوشمند استفاده می کنیم، بهتر است نسبت به سهامی حساسیت نشان دهیم که قیمت پایانی آن ها در چند روز اخیر تغییر محسوسی نداشته است و یا حداقل در روزی که پول هوشمند وارد سهم شده است، قیمت پایانی سهم حوالی صفر تابلو یا منفی باشد.

مرحله دوم: کنترل پارامتر

از بین سهامی که در واچ لیست خود قرار داده ایم، زمانی که بازار بورس شروع به فعالیت کرد، آن هایی که ۳ شرط زیر را دارند، از نظر پارامترهای مهم بررسی می کنیم:

شرط اول: روند ارزش معاملات سهم در ۳ روز گذشته صعودی باشد

شرط دوم: سهم به هیچ عنوان صف خرید نباشد و در حال حاضر ترجیحا حوالی صفر تابلو یا منفی باشد

شرط سوم: اندازه سهم کوچک باشد، یعنی ارزش بازار آن از ۵۰ میلیارد تومان بیشتر نباشد.

پس از محقق شدن ۳ شرط بالا، می بایست چند پارامتر مهم را بررسی کنیم. در ابتدا "نسبت خریدار به فروشنده" را در تایم بازار مد نظر قرار می دهیم. برای درک بهتر، فرض کنید نماد X در ابتدای بازار، قدرت خریدار به فروشنده ۰.۶ دارد. زمانی که این نسبت به صورت لحظه ای روند صعودی آغاز کرد و مثلا از ۰.۶ تا مقدار ۱ رسید، یک "جهش" یا اصطلاحا "جامپینگ" در قدرت خریداران اتفاق افتاده است. شرط اول محقق شد. در صورتی که روند ورود و خروج پول حقیقی از سهم نیز، صعودی شد، یعنی حتی از منفی ۲ میلیارد تومان به صفر میل کرد، سهم آماده ورود است. طبق بررسی دوماهه آکادمی بورس چرتکه که از طریق ۲۳ معامله از ۳ آبان تا ۲۳ دی صورت گرفت، نرخ برنده شدن و رسیدن به حد سود ۶۹.۱% بوده است، یعنی از هر ده معامله تقریبا هفت معامله به حد سود خورده است.

مرحله سوم: خروج به موقع

ما برای خروج به موقع از سهم، همانند استراتژی ورود عمل می کنیم. زمانی که سهم در منفی معامله شد و قدرت دست فروشندگان بود، ۹۰% پول خود را سیو سود کنید و فقط با ده درصد باقیمانده با سهم بمانید.

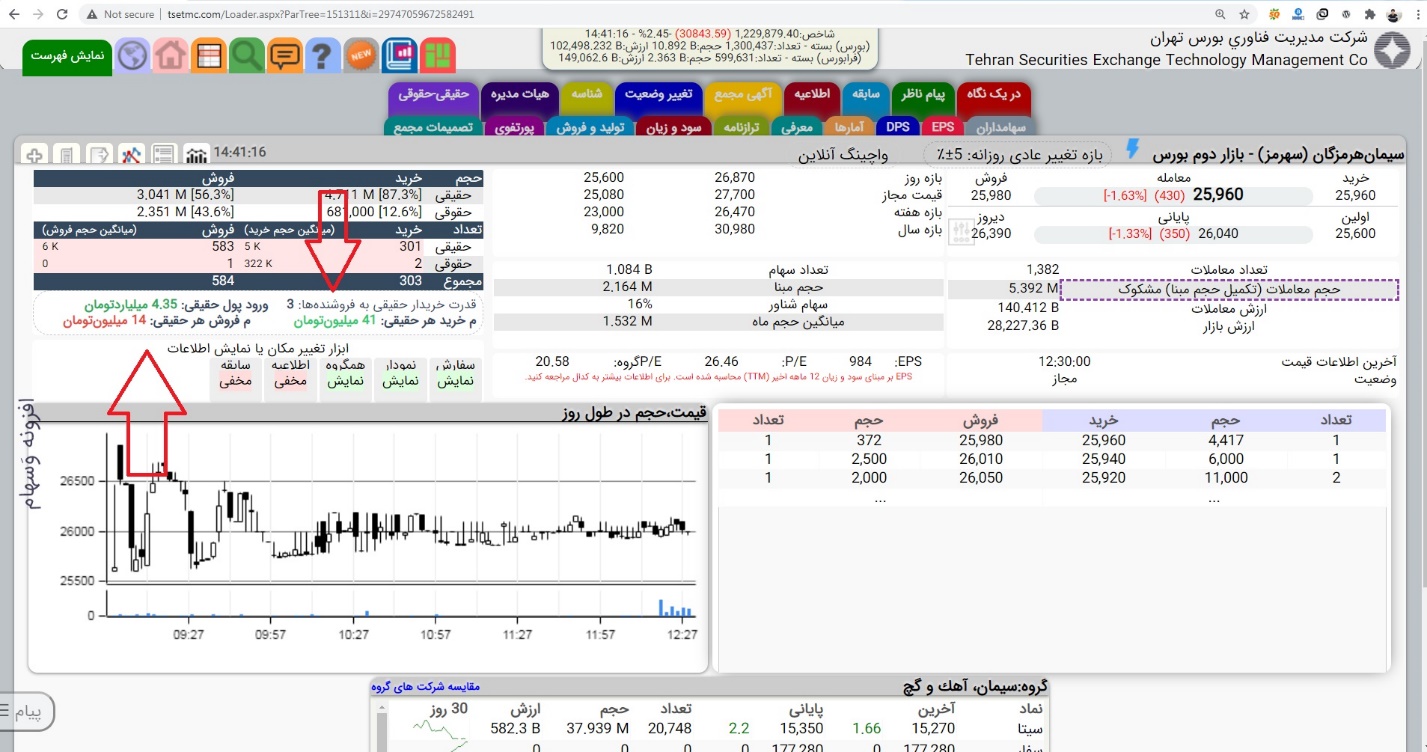

بهترین ابزار برای بررسی لحظه ای قدرت خریداران و ورود و خروج پول

یکی از بهترین ابزارها استفاده از افزونه "وسهام" است که روی مرورگر شما نصب می شود و صفحه نماد را برای شما تکمیل می کند. نمایش "لحظه ای" قدرت خریداران، سرانه خرید و سرانه فروش حقیقی ها، و ورود و خروج پول بخشی از قابلیت های این افزونه رایگان است.

در تصویر زیر نمونه ای از تغییراتی که افزونه بر مرورگر شما اعمال می کند، نشان داده شده است.

۲ نکته مهم برای معامله کردن در بازارهای ریزشی

۱. در بازار منفی حتما می بایست حد ضرر قیمتی و زمانی تعیین کنیم. حدضرر یعنی از نظر قیمتی، مثلا سهمی را ۱۰۰۰ تومان خریداری می کنیم و تعیین می کنیم حدضرر ما ۹۵۰ تومان باشد، یعنی به محض رسیدن قیمت سهم به این نقطه، سهم را بفروشیم. حد ضرر زمانی نیز، بدین معناست که مثلا تصمیم می گیریم بیش از ۴ روز معاملاتی با سهم نمانیم و چه در سود باشیم چه در ضرر، از سهم خارج شویم.

۲. میانگین کم کردن در بازار نزولی اشتباه است. یکی از کارهایی که در معاملات خود در بازار منفی به هیچ عنوان نباید انجام شود، آن است که زمانی که به حدضرر رسیدیم، نباید مجددا سهم بخریم تا میانگین قیمت خرید کم شود. یادتان باشد که با این روش ۳ مرحله ای، تعداد سهام بسیار زیادی را می توان پیدا کرد و به هیچ عنوان نیازی نیست به سهم خاصی تعصب نشان دهیم و شکست را قبول نکنیم.

زمانی بهترین نتیجه را می گیریم که تحلیل تکنیکال، تابلوخوانی، پرایس اکشن را در کنار هم قرار دهیم. همچنین بدیهی است که آموزش امواج الیوت در کنار این روش ها، قدرت شما را چند برابر خواهد کرد.

علی مدنی

** این محتوا صرفا جنبه تبلیغاتی دارد و توسط سفارش دهنده آن تهیه و تنظیم شده است