به گزارش مشرق، بنگاههای مالی با رویکرد حداکثرسازی سود و حداقلسازی ریسک منابع مالی را به فعالیتهای سرمایهگذاری تخصیص میدهند، اما در بسیاری از کشورهای در حال توسعه مانند ایران نرخ سود بانکی بهصورت صلاحدیدی توسط سیاستگذاران در سطح کلان تعیین میشود.

رکود تورمی

نظریات اولیه اقتصاددانان بر اساس منحنی فلیپس رابطه منفی بین تورم و رکود را تایید میکردند، اما میلتون فریدمن، برنده جایزه نوبل اقتصاد در سال 1976 در سخنرانی نوبل خود اشاره کرد که اگر نرخهای تورم بهطور فزایندهای بالا باشند، افزایش در تورم منجر به نااطمینانی بیشتر شده و سیستم قیمت بهعنوان مکانیزم هماهنگی و ارتباطی به درستی عمل نمیکند در نتیجه ممکن است رکود افزایش یابد.

همچنین افزایش عدم اطمینان موجب کاهش سرمایهگذاری شده و منجر به افزایش رکود میشود. فریدمن همچنین میگوید: همچنانکه نرخهای تورم افزایش مییابد و بهطور فزایندهای فرار میشوند، گرایش دولت به مداخله بیشتر در فرآیند تعیین قیمت از طریق اعمال کنترل قیمت و دستمزد بیشتر شده که کارآیی سیستم قیمت را کاهش داده و منجر به افزایش رکود میشود؛

بنابراین این رابطه مثبت بین تورم و بیکاری، از یک افزایش پیشبینی نشده در نرخ تورم و بالا بودن آن نتیجه میشود؛ درحالیکه این دوره انتقال میتواند کاملا طولانی باشد و حتی دههها طول بکشد.

رکود تورمی شرایطی است که در آن عرضه کالاها بنا به دلایل متعدد مانند افزایش قیمت نهادههای تولید کاهش یافته است. درمان رکود تورمی به هیچ وجه ساده نیست؛ چراکه سیاستها در تقابل یکدیگر قرار میگیرند.

راهکارهای برون رفت از رکود و تورم متفاوت هستند و به تبع ابزارهای مورد نیاز برای درمان هریک گاه با دیگری در تقابل است. اقتصاددانان بزرگ میگویند در شرایط رکود تورمی دولتها باید سیاستهای مدیریت عرضه را دنبال کنند که برای بهبود ساختار و کارکرد بازار کار و صنعت اتخاذ میشوند نه سیاستهای مدیریت تقاضا. به عقیده اکثر اقتصاددانان، کشور در شرایط رکود تورمی قرار دارد و این پدیده در دورههایی در سایر کشورها نیز تجربه شده و برای مقابله با آن سیاستهای پولی مناسب از طریق تغییر در نرخ سود لحاظ شده است.

رکود تورمی ناشی از چاپ بیرویه پول

اقتصاددانان دو عامل را بهعنوان علل رکود تورمی برمی شمارند: 1- شوک وارد شده به بخش عرضه در اثر افزایش قیمت نهادهها 2- افزایش بیرویه چاپ پول. هنگامی که رکود تورمی ناشی از چاپ پول باشد سیاست پولی اهمیت بیشتری دارد.

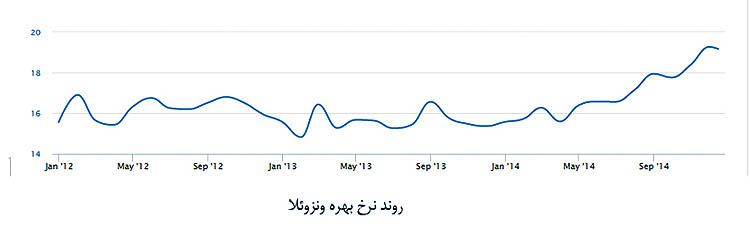

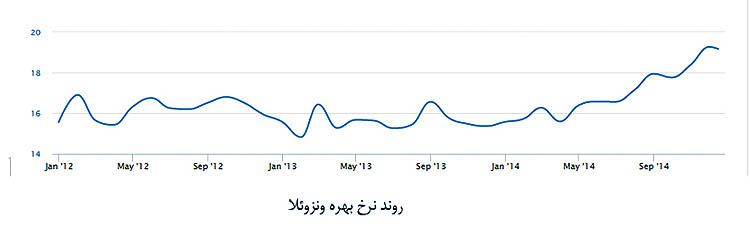

ونزوئلا: پس از هوگو چاوز اقتصاد ونزوئلا در معرض رکود تورمی قرار گرفت. بیثباتی در اقتصاد این کشور باعث شد دولت برای جبران کسری بودجه اقدام به چاپ پول کند. همزمان مکانیزم قیمت به درستی عمل نکرده و فضای نااطمینانی موجب کاهش رشد و افزایش تورم شد. با ادامه کاهش قیمت نفت و کسری بودجه، این کشور هنوز نتوانسته است ابرتورم و کاهش رشد را جبران کند. با وجود این تورم افسار گسیخته افزایش نرخ بهره از سیاستهای پولی این کشور برای مهار تورم بوده است.

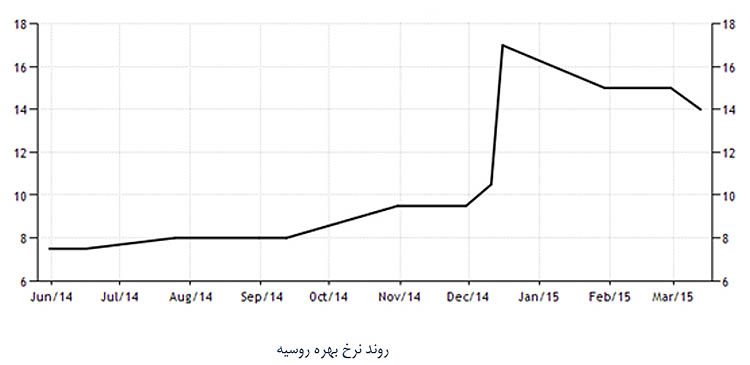

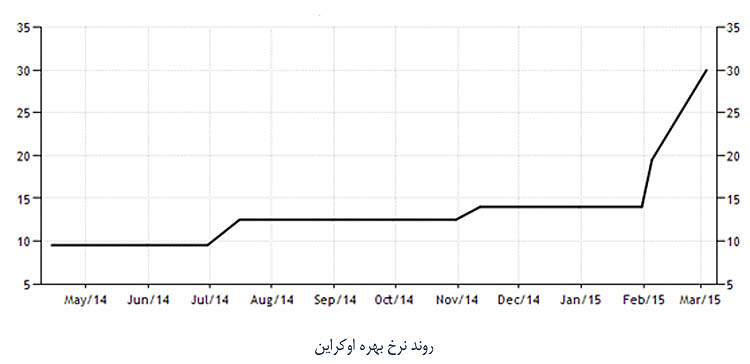

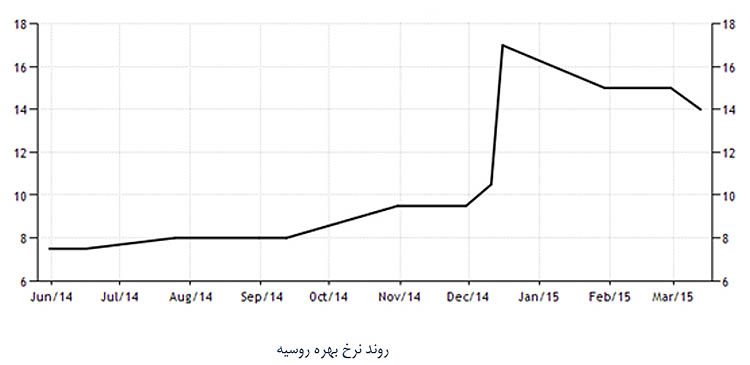

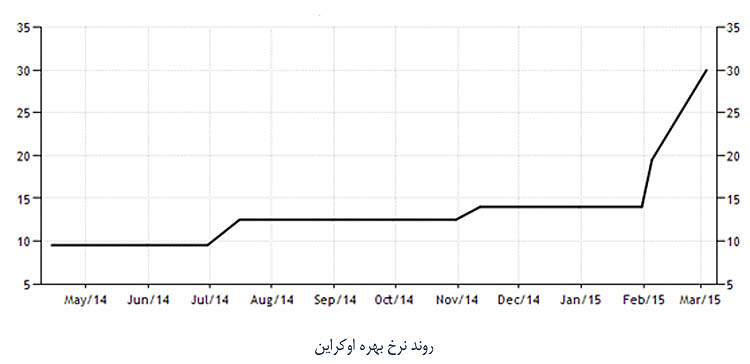

روسیه و اوکراین: بحران ناشی از درگیری میان دو کشور موجب کسری بودجه و افزایش تورم توام با رکود بوده است. نمودار نرخ بهره در این کشورها نشان میدهد که افزایش نرخ بهره از سیاستهای مقابله با تورم بوده است.

رکود تورمی دهه هفتاد آمریکا

در اواخر دهه 70 رئیس فدرال رزرو پل والکر برای درمان رکود تورمی به شدت نرخ بهره را افزایش داد و آن را دورقمی کرد از آن زمان هرگز هیچ اقتصاد پیشرفتهای چنین نرخ بهرهای را تجربه نکرده است. این سیاست که به «سناریو تورمزدایی» معروف شد بسیار موفق بود و تورم ایالات متحده را کاهش داد. در گام نخست، در اواخر دهه 1970 با «اجرای سیاستهای انقباضی پولی» نرخ بهره به شدت افزایش یافت و با فاصله قابلتوجهی نسبت به نرخ تورم، بالاتر قرار گرفت.

پس از اعمال سیاستهای انقباضی، نرخ تورم کاهش یافت و به حدود قابل تحملی رسید، هرچند که افزایش نرخ بهره نوساناتی را در نرخ تولید ملی در پی داشت؛ ولی با اجرای سیاستهای پولی و کاهش نرخ تورم، نرخ انتظاری بهره نیز کاهش پیدا کرد و به تبع آن تولید ملی با بهرهگیری از «سیاست پولی منضبط» از ثبات برخوردار شد. در نتیجه با اعمال سیاستهای مناسب طرف عرضه، تولید ملی در مسیر بهبود قرار گرفت.

رکود تورمی در انگلستان و کشورهای صنعتی

در انگلستان نیز دو دوره رکود تورمی گزارش شده است. در سال 1970 بیکاری به شدت افزایش یافت. در این دهه 14 فصل طول کشید تا اقتصاد به شرایط پیش از رکود بازگردد. بر اساس دادههای بانک مرکزی انگلستان رشد اقتصادی 4 درصد کاهش یافت و همزمان تورم در این دهه روند صعودی گرفت.

در حالی که پیش از این یعنی در سال 1969 تورم فقط 5 درصد بود. دولت این کشور با دو مشکل مواجه بود: افزایش قیمت ناشی از فشار هزینه و همزمان کاهش تقاضا. انگلستان در ابتدا سیاست مالی انبساطی در پیش گرفت؛ یعنی افزایش مخارج دولتی برای کاهش بیکاری این تجربه به شدت ناموفق بود و به تورم در این کشور دامن زد به حدی که تورم به 25 درصد در اواسط دهه 70 رسید البته تا حدودی بیکاری کنترل شد. پولگرایان در آن زمان منتقدان بزرگ این سیاست کینزی بودند. سرانجام سیاست موفق تورم زدایی پل والکر رئیس وقت فدرال رزرو آمریکا الگویی برای سایر کشورهای صنعتی شد.

افزایش نرخ سود راهکاری برای مقابله با تورم

فریدمن میگوید که تورم همیشه و همه جا یک پدیده پولی است؛ به این معنی که تورم میتواند فقط از طریق افزایش سریعتر در مقدار پول نسبت به تولید ایجاد شود. آمارها نشان میدهد دولتها در زمان افزایش تورم به سرعت نرخ بهره را افزایش میدهند تا بتوانند تورم را کنترل کنند.

دولت یازدهم نیز به خوبی برای خروج از رکود تورمی اولویت اول را به کنترل تورم فزاینده داد تا از این طریق با ایجاد ثبات بیشتر در فضای اقتصادی کشور شرایط مساعدتری برای پیگیری سیاستهای خروج از رکود فراهم کند. از این رو منطقی کردن نرخ بهره بانکی، انضباط پولی و کنترل رشد پایه پولی در دستور کار بانک مرکزی قرار گرفت. دستاورد مهم این اقدام کاهش تورم 12 ماهه از 5/ 37 درصد در تیر ماه سال 1392 تا 19 درصد در سال 93 بود که چنین کاهشی در تورم نقطه به نقطه در تاریخ معاصر ایران بینظیر است.

چنانچه ادامه روند کاهشی نرخ تورم در سالهای آتی نیز یکی از اهداف کلیدی برنامه اقتصادی دولت است، تغییرات سیاست در قبال نرخ سود بانکیباید با احتیاط انجام شود. نگاهی به سیاستهای پولی بسیاری از کشورها نشان میدهد که افزایش نرخ بهره یکی از ابزارهای دولتها برای کنترل تورم بوده است.

منبع:دنیای اقتصاد

رکود تورمی

نظریات اولیه اقتصاددانان بر اساس منحنی فلیپس رابطه منفی بین تورم و رکود را تایید میکردند، اما میلتون فریدمن، برنده جایزه نوبل اقتصاد در سال 1976 در سخنرانی نوبل خود اشاره کرد که اگر نرخهای تورم بهطور فزایندهای بالا باشند، افزایش در تورم منجر به نااطمینانی بیشتر شده و سیستم قیمت بهعنوان مکانیزم هماهنگی و ارتباطی به درستی عمل نمیکند در نتیجه ممکن است رکود افزایش یابد.

همچنین افزایش عدم اطمینان موجب کاهش سرمایهگذاری شده و منجر به افزایش رکود میشود. فریدمن همچنین میگوید: همچنانکه نرخهای تورم افزایش مییابد و بهطور فزایندهای فرار میشوند، گرایش دولت به مداخله بیشتر در فرآیند تعیین قیمت از طریق اعمال کنترل قیمت و دستمزد بیشتر شده که کارآیی سیستم قیمت را کاهش داده و منجر به افزایش رکود میشود؛

بنابراین این رابطه مثبت بین تورم و بیکاری، از یک افزایش پیشبینی نشده در نرخ تورم و بالا بودن آن نتیجه میشود؛ درحالیکه این دوره انتقال میتواند کاملا طولانی باشد و حتی دههها طول بکشد.

رکود تورمی شرایطی است که در آن عرضه کالاها بنا به دلایل متعدد مانند افزایش قیمت نهادههای تولید کاهش یافته است. درمان رکود تورمی به هیچ وجه ساده نیست؛ چراکه سیاستها در تقابل یکدیگر قرار میگیرند.

راهکارهای برون رفت از رکود و تورم متفاوت هستند و به تبع ابزارهای مورد نیاز برای درمان هریک گاه با دیگری در تقابل است. اقتصاددانان بزرگ میگویند در شرایط رکود تورمی دولتها باید سیاستهای مدیریت عرضه را دنبال کنند که برای بهبود ساختار و کارکرد بازار کار و صنعت اتخاذ میشوند نه سیاستهای مدیریت تقاضا. به عقیده اکثر اقتصاددانان، کشور در شرایط رکود تورمی قرار دارد و این پدیده در دورههایی در سایر کشورها نیز تجربه شده و برای مقابله با آن سیاستهای پولی مناسب از طریق تغییر در نرخ سود لحاظ شده است.

رکود تورمی ناشی از چاپ بیرویه پول

اقتصاددانان دو عامل را بهعنوان علل رکود تورمی برمی شمارند: 1- شوک وارد شده به بخش عرضه در اثر افزایش قیمت نهادهها 2- افزایش بیرویه چاپ پول. هنگامی که رکود تورمی ناشی از چاپ پول باشد سیاست پولی اهمیت بیشتری دارد.

ونزوئلا: پس از هوگو چاوز اقتصاد ونزوئلا در معرض رکود تورمی قرار گرفت. بیثباتی در اقتصاد این کشور باعث شد دولت برای جبران کسری بودجه اقدام به چاپ پول کند. همزمان مکانیزم قیمت به درستی عمل نکرده و فضای نااطمینانی موجب کاهش رشد و افزایش تورم شد. با ادامه کاهش قیمت نفت و کسری بودجه، این کشور هنوز نتوانسته است ابرتورم و کاهش رشد را جبران کند. با وجود این تورم افسار گسیخته افزایش نرخ بهره از سیاستهای پولی این کشور برای مهار تورم بوده است.

روسیه و اوکراین: بحران ناشی از درگیری میان دو کشور موجب کسری بودجه و افزایش تورم توام با رکود بوده است. نمودار نرخ بهره در این کشورها نشان میدهد که افزایش نرخ بهره از سیاستهای مقابله با تورم بوده است.

رکود تورمی دهه هفتاد آمریکا

در اواخر دهه 70 رئیس فدرال رزرو پل والکر برای درمان رکود تورمی به شدت نرخ بهره را افزایش داد و آن را دورقمی کرد از آن زمان هرگز هیچ اقتصاد پیشرفتهای چنین نرخ بهرهای را تجربه نکرده است. این سیاست که به «سناریو تورمزدایی» معروف شد بسیار موفق بود و تورم ایالات متحده را کاهش داد. در گام نخست، در اواخر دهه 1970 با «اجرای سیاستهای انقباضی پولی» نرخ بهره به شدت افزایش یافت و با فاصله قابلتوجهی نسبت به نرخ تورم، بالاتر قرار گرفت.

پس از اعمال سیاستهای انقباضی، نرخ تورم کاهش یافت و به حدود قابل تحملی رسید، هرچند که افزایش نرخ بهره نوساناتی را در نرخ تولید ملی در پی داشت؛ ولی با اجرای سیاستهای پولی و کاهش نرخ تورم، نرخ انتظاری بهره نیز کاهش پیدا کرد و به تبع آن تولید ملی با بهرهگیری از «سیاست پولی منضبط» از ثبات برخوردار شد. در نتیجه با اعمال سیاستهای مناسب طرف عرضه، تولید ملی در مسیر بهبود قرار گرفت.

رکود تورمی در انگلستان و کشورهای صنعتی

در انگلستان نیز دو دوره رکود تورمی گزارش شده است. در سال 1970 بیکاری به شدت افزایش یافت. در این دهه 14 فصل طول کشید تا اقتصاد به شرایط پیش از رکود بازگردد. بر اساس دادههای بانک مرکزی انگلستان رشد اقتصادی 4 درصد کاهش یافت و همزمان تورم در این دهه روند صعودی گرفت.

در حالی که پیش از این یعنی در سال 1969 تورم فقط 5 درصد بود. دولت این کشور با دو مشکل مواجه بود: افزایش قیمت ناشی از فشار هزینه و همزمان کاهش تقاضا. انگلستان در ابتدا سیاست مالی انبساطی در پیش گرفت؛ یعنی افزایش مخارج دولتی برای کاهش بیکاری این تجربه به شدت ناموفق بود و به تورم در این کشور دامن زد به حدی که تورم به 25 درصد در اواسط دهه 70 رسید البته تا حدودی بیکاری کنترل شد. پولگرایان در آن زمان منتقدان بزرگ این سیاست کینزی بودند. سرانجام سیاست موفق تورم زدایی پل والکر رئیس وقت فدرال رزرو آمریکا الگویی برای سایر کشورهای صنعتی شد.

افزایش نرخ سود راهکاری برای مقابله با تورم

فریدمن میگوید که تورم همیشه و همه جا یک پدیده پولی است؛ به این معنی که تورم میتواند فقط از طریق افزایش سریعتر در مقدار پول نسبت به تولید ایجاد شود. آمارها نشان میدهد دولتها در زمان افزایش تورم به سرعت نرخ بهره را افزایش میدهند تا بتوانند تورم را کنترل کنند.

دولت یازدهم نیز به خوبی برای خروج از رکود تورمی اولویت اول را به کنترل تورم فزاینده داد تا از این طریق با ایجاد ثبات بیشتر در فضای اقتصادی کشور شرایط مساعدتری برای پیگیری سیاستهای خروج از رکود فراهم کند. از این رو منطقی کردن نرخ بهره بانکی، انضباط پولی و کنترل رشد پایه پولی در دستور کار بانک مرکزی قرار گرفت. دستاورد مهم این اقدام کاهش تورم 12 ماهه از 5/ 37 درصد در تیر ماه سال 1392 تا 19 درصد در سال 93 بود که چنین کاهشی در تورم نقطه به نقطه در تاریخ معاصر ایران بینظیر است.

چنانچه ادامه روند کاهشی نرخ تورم در سالهای آتی نیز یکی از اهداف کلیدی برنامه اقتصادی دولت است، تغییرات سیاست در قبال نرخ سود بانکیباید با احتیاط انجام شود. نگاهی به سیاستهای پولی بسیاری از کشورها نشان میدهد که افزایش نرخ بهره یکی از ابزارهای دولتها برای کنترل تورم بوده است.

منبع:دنیای اقتصاد