به گزارش مشرق، دولت یازدهم برای ساماندهی بازار مسکن برنامه هایی را ذیل طرح جامع مسکن تعریف کرده که بتواند با استفاده از آن، میزان تولید و عرضه مسکن را مدیریت کند. این طرح اگرچه نقاط مثبتی دارد ولی نقاط ضعف های زیادی هم دارد چنانچه از مهم ترین اشکالات آن را می توان استفاده از آمار نادرست دانست. در گزارش پیش رو بخشی از اشکالات آماری طرح جامع مسکن مورد بررسی قرار می گیرد.

1ـ بررسی بخش "وضع موجود"

در این بخش، وضعیت فعلی شاخصهایی نظیر موجودی مسکن و تعداد خانوار، تولید سالیانه مسکن، نسبت مالکیت خانوارها و سهم مسکن در سبد هزینه خانوار بیان شده و با سالهای گذشته مورد مقایسه قرار گرفته است.

1ـ1ـ ارائه آمار نادرست در زمینه میزان فعلی تولید مسکن

در این قسمت با استناد به آمار بانک مرکزی و بنیاد مسکن انقلاب اسلامی، بیان شده است که متوسط تولید مسکن در دوره 91ـ1384 سالانه 758 هزار واحد بوده و در برخی سالها به یک میلیون واحد هم رسیده است. در این خصوص باید متذکر شد که نتایج سرشماری نفوس و مسکن نشان میدهد که در بازه 90ـ1385 سالانه بیش از یک میلیون واحد مسکونی به موجودی کشور اضافه شده که با احتساب واحدهای تخریب شده، میزان تولید سالانه مسکن در این بازه بیش از رقم فوق خواهد بود (جدول 1).

تعارض آمار سرشماری با ارقام ارائه شده از سوی بانک مرکزی، ناشی از این است که آمار بانک مرکزی برای مسکن شهری، تنها بر دادههای شهرداریها متکی است. لذا واحدهای مسکونی موجود در شهرهای جدید که دارای شهرداری نیستند و نیز ساخت و سازهای غیر مجاز یا بدون پایان کار در آن لحاظ نشده است.

جدول 1- تغییرات تعداد واحدهای مسکونی در سالهای 1385 و 1390 (هزار واحد)

|

سال |

واحدهای مسکونی دارای سکنه |

واحدهای مسکونی خالی از سکنه |

مجموع واحدهای مسکونی |

میزان افزایش موجودی مسکن |

|

1385 |

15860 |

634 |

16493 |

5125 |

|

1390 |

19955 |

1663 |

21618 |

منبع: سرشماری عمومی نفوس و مسکن، 1385 و 1390

نکته مهم اینکه آمار تولید فعلی مسکن در کشور، یکی از اساسیترین دادههای ارائه شده در طرح میباشد. چرا که بر اساس آن، چشم انداز تولید مسکن در کشور برای 13 سال آتی ترسیم شده و برنامههای مسکن ذیل این چشم انداز طراحی شده است. بنابراین اشتباه آماری در این مرحله موجب انحراف برنامههای پیشنهادی طرح در بخشهای بعدی شده است. این مساله در بخش 3ـ2 از فصل اول این گزارش، با عنوان پایین تر بودن هدف گذاریهای طرح از وضع موجود تولید مورد بحث قرار گرفته است.

1ـ2ـ ارائه آمار متناقض در زمینه نسبت مالکیت خانوار

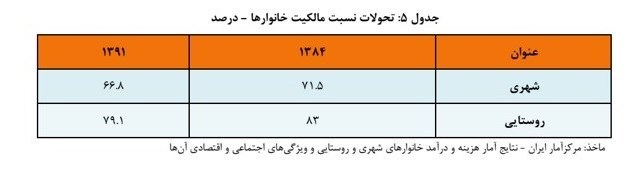

در این قسمت از طرح جامع مسکن با استناد به "نتایج آمار هزینه و درآمد خانوار" تهیه شده توسط مرکز آمار ایران، بیان شده است که نسبت مالکیت واحد مسکونی در خانوارهای شهری از 71.5 درصد در سال 1384 به 66.8 درصد در سال 1391 کاهش پیدا کرده است. همچنین بیان شده است که این نسبت در خانوارهای روستایی از 83 درصد در سال 1384 به 79.1 درصد در سال 1391 تنزل داشته است.

اما با مراجعه به گزارش مذکور در مرکز آمار، اعداد فوق مشاهده نگردید. بلکه طبق این آمار، درصد مالکیت خانوار شهری از 65 درصد در سال 1384 به 67 درصد در سال 1391 افزایش یافته است. در مورد خانوار روستایی نیز این رقم از 85 درصد به 87 درصد ارتقا یافته است.

این مسئله از آنجا حائز اهمیت است که یکی از گزارههای مورد تاکید این طرح، کاهش نسبت مالکیت و افزایش استیجار در سالهای اخیر و لزوم برنامه ریزی برای مواجهه با این موضوع میباشد.

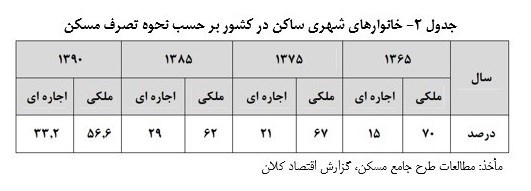

البته نتایج سرشماری نفوس و مسکن نشان میدهد که با تداوم روند افزایش اجاره نشینی از سال 1365 تاکنون، نسبت مالکیت مسکن برای خانوارهای شهری از 62 درصد در سال 1385 به حدود 57 درصد در سال 1390 تنزل یافته است. این نسبت برای خانوار روستایی از 82 درصد در سال 1385 به 79 درصد در سال 1390 کاهش یافته است.

به هر حال در شرایطی که سرشماری نفوس و مسکن، کاهش نسبت مالکیت خانوار را نشان میدهد و آمار هزینه و درآمد خانوار، افزایش این نسبت را بیان میکند، طرح جامع مسکن مبنای خود را آمار هزینه و درآمد خانوار قرار داده است، اما بر کاهش نسبت مالکیت خانوار تاکید دارد. آن هم با استناد به اعدادی که با هیچ یک از منابع آماری کشور همخوانی ندارد.

1ـ3ـ عدم جامع نگری در انتخاب بازههای زمانی مورد بررسی

در این طرح بیان شده است که سهم مسکن در سبد هزینه خانوار از 28 درصد در سال 1384 به 34 درصد در سال 1391 رسیده است. شاخص توان پذیری مسکن (نسبت قیمت متوسط مسکن به درآمد سالانه خانوار) نیز از 8.6 در سال 1384 به عدد 12 در سال 1391 بالغ گشته است.

در این زمینه ذکر چند نکته ضروری است؛

1ـ در جداول مختلف سند تلفیق طرح جامع مسکن، مقدار شاخصها تنها برای سال 1384 و 1391 ذکر شده است. این امر نشان دهنده عدم جامع نگری در انتخاب بازههای زمانی مورد بررسی است. به عنوان مثال در شاخص مالکیت مسکن، به جای متوقف شدن در مبدأ سال 1384، ضروری است که تغییرات 30 سال اخیر را بررسی نمود که طی آن نسبت مالکیت مسکن از 70 درصد در سال 1365 به 62 درصد در سال 1385 تنزل یافته و سپس تا حدود 57 درصد در سال 1390کاهش داشته است. کما اینکه چنین جدولی در مطالعات پشتیبان طرح ـ در گزارش اقتصاد کلان ـ ترسیم شده است (جدول 2)، اما در سند تلفیق نوع دیگری از جداول مورد استفاده قرار گرفته که در آن تنها دو سال 1384 و 1391 یا 92 با هم مقایسه شده است.

همچنین به منظور برنامهریزی برای یک افق 13 ساله، ضروری است که تحولات بخش مسکن در یک بازه بلندمدت بررسی شود تا بتوان روندهای اقتصادی ـ اجتماعی را استنباط نموده و توان تحلیل آمار فراهم شود. طبیعی است که با بررسی یک دوره 7 ساله ( از 1384 تا 1391) نمیتوان برای یک افق 13 ساله ( از 1393 تا 1405) برنامهریزی نمود.

2ـ در مواردی مانند سهم مسکن در سبد هزینه خانوار، به جای اکتفا به آمار مربوط به دو سال ابتدایی و انتهایی بازه مورد بررسی، بهتر بود آمار به صورت سالانه ارائه شود.

3ـ در مورد تحولات اقتصاد مسکن از جمله تغییرات نسبت مالکیت مسکن، ضروری است که آمارها به تفکیک دهکهای مختلف درآمدی ارائه شود تا بتواند تصویر گویایی از وضعیت مسکن کشور ارائه نماید.

2ـ بررسی بخش "چالشها"

در این بخش، چالشهای پیش روی بخش مسکن به صورت فهرست وار مورد اشاره قرار گرفته است. مواردی همچون دورههای رکود و رونق شدید و نوسانهای قیمتی شدید در بازار مسکن، گرانی زمین، نیاز به مسکن خانوارهای کم درآمد در مقابل مازاد تولید مسکن گران قیمت، افزایش اسکان غیر رسمی و وجود سطح گسترده بافت فرسوده از اهم این موارد است. اما همانطور که پیشتر گفته شد، برنامههای ارائه شده در بخشهای بعدی چندان در جهت رفع این چالشها نبوده و در طرح جامع مسکن مشخص نشده است که پیشنهادهای طرح، از چه مسیری منجر به بهبود این چالشها خواهد شد.

نکته دیگر اینکه در مقدمه بخش چالشها آمده است: «بر هم زدن نظم بازار با دخالتهای گستردهای همچون برنامه مسکن مهر چالشهای متعددی را فراروی این بخش قرار داده است که به موارد ذیل میتوان اشاره کرد»؛ و در ادامه، کلیه چالشهای فوق ذکر شده است. در مورد نسبت دادن کلیه چالش های بخش مسکن ـ اعم از گرانی زمین و اسکان غیر رسمی و دوره های رکود و رونق ـ به برنامه مسکن مهر تنها با یک جمله مبهم و بدون ارائه هیچ گونه توضیحات لازم، استدلال علمی مشاهده نمیشود.

3ـ بررسی بخش "چشم انداز حوزه مسکن"

3ـ1ـ چشم انداز تحولات جمعیت و خانوار

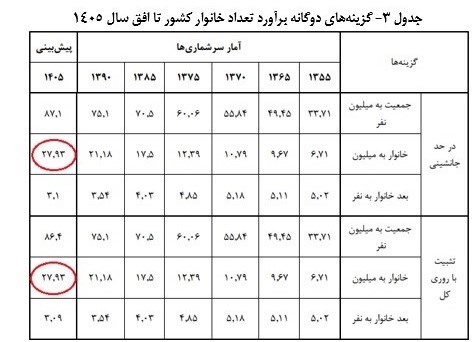

هدف از این بخش، پیش بینی تعداد خانوارهای کشور در افق 1405 بوده است تا بر این اساس تعداد واحدهای مسکونی مورد نیاز در این افق، تخمین زده شود. در این بخش دو سناریوی تثبیت نرخ باروری کل در سطح 1.8 فرزند و افزایش نرخ باروری کل به 2.1 فرزند بررسی شده و سپس بیان میشود: «با تاکید بر اجرای سیاستهای کلی نظام مبتنی بر افزایش نرخ باروری، گزینه دوم به عنوان گزینه محتمل انتخاب میگردد».

همان گونه که ذکر شد در طرح جامع مسکن، افزایش نرخ باروری به بالای حد جانشینی به عنوان یکی از مولفهها در پیش بینی جمعیت کشور مورد استفاده قرار گرفته است. لذا این تصور القا میشود که سیاستهای جمعیتی کشور در برآورد نیاز مسکن لحاظ شده است. اما در ادامه پس از محاسبات فراوان بیان شده است به دلیل اینکه افراد متولد شده در این برهه، تا افق 1405 به سن ازدواج نمیرسند پس تاثیری بر تعداد خانوار و در نتیجه نیاز مسکن کشور نخواهند داشت (جدول 3). به عبارت دیگر پس از ارائه چندین صفحه تحلیل و محاسبه، تلویحا بیان شده است که محاسبات جمعیتی تاثیری بر طرح جامع مسکن نداشته و در نتیجه کنار گذاشته شده است. حال آنکه تسلسل این رابطه برعکس است. یعنی افزایش باروری در کشور، در گرو کاهش سن ازدواج و در نتیجه افزایش تعداد خانوار در کشور است. اما این مساله در تحلیلهای جمعیتی طرح، کاملا نادیده گرفته شده است و پیش بینیها با فرض ادامه وضع فعلی انجام گرفته است.

جدول فوق، مربوط به مطالعات پشتیبان طرح جامع مسکن است. همان طور که مشاهده میشود علیرغم اینکه بیان شده تعداد خانوارهای کشور طی دو سناریو پیش بینی شده و سپس سناریوی منطبق با سیاستهای نظام انتخاب شده است، اما در هر دو سناریو، رقم پیش بینی شده برای تعداد خانوار یکسان است. لذا مطرح کردن بحث نرخ باروری در این طرح کاملا بی فایده بوده است.

در این طرح کل خانوارهای اضافه شده تا سال 1405، حدود 5.8 میلیون خانوار برآورد شده است. در حالی که طبق سرشماری 1390، حدود 12.1 میلیون نفر مرد هرگز ازدواج نکرده در بازه سنی 10 سال و بیشتر در کشور وجود دارد که تا سال 1405 ـ با احتساب مرگ و میر صورت گرفته ـ حدود 11 میلیون نفر از آنها به سن بالای 25 سال خواهند رسید. تبعا برای تشکیل خانواده و نیاز به مسکن این 11 میلیون نفر، میبایست پیش بینیهای لازم صورت پذیرد.

3ـ2ـ چشم انداز رشد اقتصادی

در این قسمت، سه سناریو برای رشد اقتصادی کشور پیش بینی شده است:

سناریوی اول: رفع تدریجی آثار تحریمها؛ رشد اقتصادی سالانه 5.2 درصد

سناریوی دوم: تداوم و پایداری آثار تحریمها؛ رشد اقتصادی سالانه 3 درصد

سناریوی سوم: رفع آثار تحریمها و رشد جهش گونه بهرهوری؛ رشد اقتصادی سالانه 6 درصد.

در نهایت، سناریوی اول به عنوان گزینه منتخب در نظر گرفته شده است.

اما نکته بسیار مهم، تغییراتی است که در نسخه فعلی (منتشر شده در خرداد 94) نسبت به نسخه اولیه (منتشر شده در شهریور 93) داده شده است.

در نسخه اولیه طرح، دقیقا همین تحلیلها، ارقام و جداول اما با ادبیاتی متفاوت ذکر شده است. در آن طرح آمده بود:

سناریوی اول: با فرض رفع تحریمها؛

سناریوی دوم: با فرض ادامه تحریمها، در عین اعمال مدیریت بهینه بر اقتصاد کلان؛

سناریوی سوم: با فرض رفع تحریمها و همزمان، افزایش شدید بهرهوری عوامل تولید.

در ادامه بیان شده بود که «تداوم وضعیت فعلی اقتصاد (سناریوی دوم: ادامه تحریمها)، در عمل وضعیتی بحرانی را برای اقتصاد کشور به وجود خواهد آورد که تداوم آن امکان پذیر نخواهد بود.» جالب اینکه این طرح حتی سناریوی سوم یعنی رفع تحریمها به همراه افزایش بهرهوری در اقتصاد کشور را نیز "کاملا غیر محتمل" دانسته و در نهایت سناریوی رفع تحریمها (بدون تحول درونی در اقتصاد کشور) را انتخاب میکند: «لذا با عنایت بر عزم دولت بر حل مساله اتمی و فضای مناسب بین المللی به نظر میرسد که امکان تحقق سناریوی اول، محتملتر باشد. بر این اساس پایه محاسبات در قسمت های بعدی بر سناریوی اول قرار گرفته است.»

به عبارت ساده، طراحان این طرح، حل مساله مسکن را با فرض ادامه تحریمها "امکان ناپذیر" دانسته و حتی تلاش در جهت بهبود درونی ساختارهای اقتصادی کشور در شرایط لغو تحریمها را "کاملا غیر محتمل" میدانند و تامین نیاز مردم به مسکن را تنها در گرو رفع تحریم ها میپندارند.

اما در طرح نهایی، تنها جملات مساله ساز این قسمت حذف شده است؛ به جای رفع تحریمها از عبارت رفع آثار تحریمها استفاده شد؛ و عبارت اجرای سیاست اقتصاد مقاومتی، جایگزین عبارت تفاهم بر سر مسائل هستهای و رفع تحریمها گردید. اما جداول، اعداد و ارقام که محتوای کار را تشکیل میدهند کاملا دست نخورده باقی ماند. (جدول 4)

حال سوال این است که آیا صرفا با تغییر دادن الفاظ و عبارات حساسیت زا، طرحی که با رویکرد ناهمگون با اقتصاد مقاومتی تهیه شده است تبدیل به طرحی مبتنی بر اصول اقتصاد مقاومتی خواهد شد؟ همان گونه که در بخش 1ـ2 و 2ـ3 از فصل اول این گزارش توضیح داده شد، پاسخ سوال فوق منفی است.

در مجموع، مطالب مطرح شده در این بخش، بیانگر حاکم بودن رویکرد متضاد با اقتصاد مقاومتی بر طرح، در عین حفظ ظاهر و به کار بستن مکرر عبارت اقتصاد مقاومتی در متن است.

علاوه بر این کلیه محاسبات طرح جامع مسکن بر مبنای یک فرض پایهای مبنی بر متوسط رشد اقتصادی 5.2 درصد در بازه اجرای طرح است. حال آنکه سیاستهای کلی برنامه ششم توسعه که اخیرا ابلاغ گردیده است، بر تحقق "متوسط رشد اقتصادی 8 درصد در طول برنامه" تاکید دارد. لذا اصلاح کلیه هدفگذاریها و محاسبات طرح جامع مسکن بر مبنای هدف فوق ضرورت مییابد.

البته همان گونه که پیش از این توضیح داده شد، چنانچه بخش مسکن به عنوان یک بخش درونزا و پیشران نگریسته میشد، تغییرات واقعیتها و سیاستها در سطح اقتصاد کلان این چنین ارکان طرح جامع مسکن را دستخوش تغییرات اساسی نمیکرد.

3ـ3ـ چشم انداز نیاز به مسکن

در این قسمت نیاز مسکن کشور تا سال 1405 که ناشی از 3 مولفه زیر میباشد، پیش بینی شده است:

- خانوارهای تازه تشکیل شده: 5828 هزار واحد

- کمبود مسکن برای تحقق شاخص یک خانوار در هر واحد مسکونی: 1162 هزار واحد

- نوسازی بافت فرسوده: 5313 هزار واحد

همان گونه که در بخش 3ـ1 از فصل اول این گزارش توضیح داده شد، محاسبات نشان میدهد که نیاز واقعی خانوارهای تازه تشکیل شده تا افق 1405 حدود 11 میلیون واحد، نیاز نوسازی بافت فرسوده 8 میلیون واحد و ذخیره بازار 800 هزار واحد علاوه بر واحدهای خالی از سکنه موجود میباشد. این ارقام علاوه بر 1.2 میلیون واحد مورد نیاز جهت تحقق شاخص یک خانوار در هر واحد مسکونی، مجموعا بیانگر نیاز به ساخت 21 میلیون واحد مسکونی تا افق طرح میباشد (جدول 5).

جدول 5ـ مقایسه برآورد نیاز به مسکن تا افق 1405 در طرح جامع مسکن با واقعیتهای موجود

|

|

خانوارهای تازه تشکیل شده |

نوسازی بافت فرسوده |

کمبود مسکن نسبت به خانوار |

ذخیره بازار |

کل ساخت و ساز مورد نیاز |

|

محاسبات طرح جامع مسکن |

5.8 |

5.3 |

1.2 |

0 |

12.3 |

|

محاسبات مبتنی بر واقعیتهای بخش مسکن |

11 |

8 |

1.2 |

0.8 |

21 |

بر اساس جدول فوق، برآورد طرح جامع مسکن برای کل ساخت و ساز مورد نیاز تا افق 1405 حدود 8.7 میلیون واحد کمتر از نیاز واقعی کشور است. بدیهی است که وجود چنین شکافی بین پیش بینی طرح جامع با نیاز واقعی، در سالهای آتی موجب کمبود موجودی مسکن در مقایسه با تقاضا شده و به بحران مسکن در کشور دامن خواهد زد.

3ـ4ـ چشم انداز تولید مسکن

این قسمت در واقع یکی از بخشهای اصلی طرح جامع مسکن میباشد که هدفگذاری کلی طرح برای تولید مسکن را بیان میکند. همان گونه که در بخش 3ـ2 و 3ـ3 از فصل اول این گزارش بیان شد، هدفگذاری طرح جامع مسکن برای تولید مسکن طی 13 سال آتی، حدود 50 درصد از وضع فعلی تولید پایینتر است. بدیهی است که با چنین هدفگذاری اصل برنامهریزی و طرح ریزی بی معنا خواهد بود.

همچنین در مورد واحدهای نیازمند نوسازی، تنها نوسازی 3.8 میلیون واحد مسکونی تا افق طرح پیش بینی شده است. لذا حدود 1.5 میلیون واحد از نیاز برآورد شده در خود طرح، که معادل 30 درصد از واحدهای فرسودهی برآورد شده است، تا افق 1405 هیچ برنامهای برای نوسازی نخواهند داشت. این در حالی است که جدول 5 نشان میدهد که واحدهای نیازمند نوسازی، کمتر از میزان واقعی برآورد شدهاند. با در نظر گرفتن ضریب انحراف از هدف که در مرحله اجرای هر طرحی وجود دارد، این شکاف عمیقتر خواهد شد.

4ـ بررسی بخش "اهداف و برنامههای اجرایی"

در ادامه طرح، پس از ذکر اهداف برنامهای و راهبردی، برنامههای اجرایی طرح در 7 محور تدوین شده است. این برنامهها در دو قالب برنامههای نهادسازی و برنامههای عملیاتی تنظیم شدهاند.

4ـ1ـ برنامه مسکن خانوارهای کم درآمد

4ـ1ـ1ـ بهبود شاخص دسترسی به مسکن

در قسمت چهره نمایی وضع موجود بیان شده است که در بازه اجرای این طرح با فرض ثبات قیمت مسکن، شاخص دسترسی به طور متوسط به 8 سال و در سال 1405 به 5.5 سال خواهد رسید. طبق تعریف طرح، این شاخص نشان میدهد چه مدت به طول میانجامد تا با اختصاص کل درآمد خانوار خرید یک واحد مسکونی شهری به مساحت 78 متر مربع امکان پذیر گردد.

در این راستا توجه به موضوعات ذیل حائز اهمیت است.

4ـ1ـ1ـ1ـ نارسایی متوسط شاخص دسترسی به مسکن، برای بیان وضعیت مسکن دهکهای پایین

در مورد شاخص دسترسی به مسکن باید گفت که این شاخص مانند شاخص درآمد سرانه، وضعیت کلی جامعه را بیان کرده و در مورد تفاوت سطح اقتصادی دهکهای مختلف سکوت میکند. به عبارت دیگر بهبود شاخص دسترسی به مسکن لزوما به معنای بهبود قدرت تملک مسکن در میان تمامی دهکهای درآمدی نیست. به عنوان مثال برای افراد دارای مسکن ملکی، افزایش قیمت مسکن و به تبع آن افزایش ارزش اجارهای مسکن، موجب افزایش درآمد آنها شده و شاخص دسترسی به مسکن را برای این اقشار چندان تغییر نمیدهد. حال آنکه در مورد خانوارهای فاقد مسکن ملکی، افزایش قیمت مسکن مستقیما منجر به افزایش زمان (شاخص) دسترسی به مسکن برای آنان خواهد شد.

لذا اکتفا به متوسط شاخص دسترسی به مسکن برای سنجش وضعیت مسکن کم درآمدها ناکافی خواهد بود. برای دستیابی به یک معیار مناسب، ضروری است که شاخص دسترسی به مسکن برای خانوارهای فاقد مسکن ملکی و نیز شاخص دسترسی به مسکن برای دهکهای پایین درآمدی در افق 1405 به تفکیک مورد هدفگذاری قرار گیرد.

4ـ1ـ1ـ2ـ لزوم کاهش قیمت مسکن (به قیمت ثابت) جهت تحقق هدف طرح

شاخص دسترسی به مسکن عبارتست از قیمت متوسط یک مسکن به متوسط درآمد سالانه خانوار. لذا کاهش شاخص دسترسی یا باید ناشی از افزایش درآمد خانوار باشد، یا کاهش نسبی قیمت مسکن. افزایش درآمد خانوار که خارج از حیطه طرح جامع مسکن بوده و در صورت وجود یا عدم وجود این طرح، مسیر خود را طی میکند. لذا منظور طرح از کاهش شاخص دسترسی، ثبات یا کاهش نسبی قیمت مسکن است. محاسبات نشان میدهد که اگر هدف، دستیابی به شاخص دسترسی 8 سال در افق 1405 باشد، قیمت مسکن (به قیمت ثابت) طی دوره اجرای طرح باید ثابت بماند. (رجوع شود به بخش 4 از فصل دوم این گزارش).

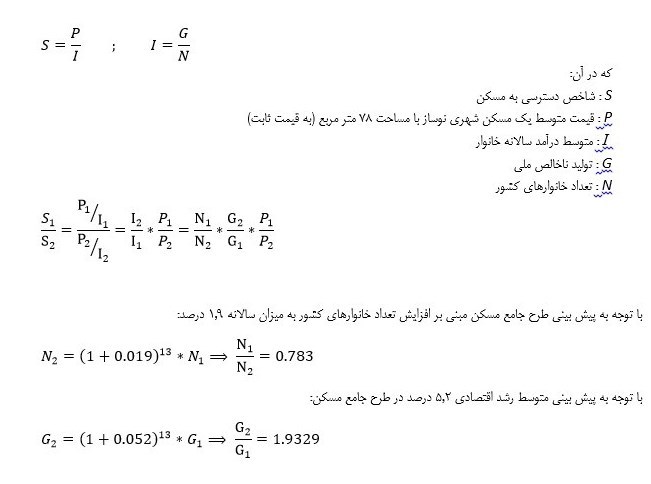

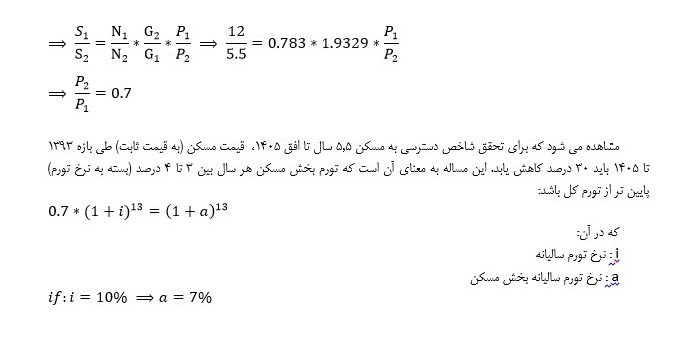

اما چنانچه مطابق هدفگذاری طرح جامع مسکن بخواهیم به شاخص دسترسی 5.5 سال در سال 1405 دست یابیم، با قبول فرضهای طرح جامع مسکن (رشد اقتصادی سالانه 5.2 درصد و رشد تعداد خانوار سالانه 1.9 درصد) میبایست قیمت مسکن (به قیمت ثابت) طی بازه 1393 تا 1405، معادل 30 درصد کاهش یابد. محاسبات مربوطه بدین صورت است:

چنانچه تورم سالیانه حدود 10 درصد باشد، تورم بخش مسکن میبایست معادل 6.95 درصد قرار گیرد تا در سال 1405 به شاخص دسترسی به مسکن 5.5 سال دست یابیم.

اما برنامههای تعیین شده در طرح، سنخیتی با تامین هدف فوق ندارد. در این طرح برنامهای برای کنترل تقاضای سوداگرانه در بازار مسکن، کنترل سهم زمین در قیمت مسکن، کاهش هزینه تمام شده ساخت مسکن وجود ندارد و در مقابل، هدفگذاری طرح برای ساخت مسکن، نصف وضع موجود است. طبیعی است که در این شرایط بازار با کمبود مسکن متناسب با نیاز مواجه شده وهم چنین فشار تقاضای سوداگرانه، بازار را به سمت رشد جهش گونه قیمت مسکن سوق دهد. لذا می توان گفت هدف کاهش شاخص دسترسی به مسکن، تناسبی با برنامههای اجرایی طرح نداشته و تحقق آن دور از انتظار است.

همچنین در طرح جامع مسکن، هیچ گونه هدفگذاری سالانه برای بهبود شاخصهای اصلی مسکن از جمله شاخص دسترسی به مسکن انجام نگرفته است. به عبارت دیگر مشخص نیست که در سایه اجرای این طرح، وضعیت بخش مسکن در هر سال چگونه بهبود یافته، با چه نقشه راهی و به سمت چه اهدافی حرکت خواهیم نمود.

4ـ1ـ2ـ برنامههای نهادسازی

- در برنامه اول، تشکیل صندوق ضمانت تسهیلات مسکن مورد تاکید قرار گرفته است. با توجه به سود بالای تسهیلات بانکی و لزوم ارائه ضمانتهای معتبر جهت دریافت تسهیلات، بسیاری از اقشار کم درآمد قادر به دریافت تسهیلات بانکی نیستند. این صندوق موظف است به عنوان واسطه بانک و گروههای هدف عمل کرده و ضمانتهای لازم جهت ارائه تسهیلات به کم درآمدها را برای بانک تامین نماید.

توجه به فراهم سازی امکان ارتباط کم درآمدها با بانک، نقطه قوت این ایده است. اما ساز و کار تضمین تسهیلات از سوی این صندوق و رقم منابع مورد نیاز برای تشکیل آن مبهم است. مسلما تا زمانی که هزینه و ساز و کار این نهاد پیش بینی نشود، نمیتوان در مورد مفید بودن آن قضاوت کرد.

- در برنامه دوم، ایجاد ستاد برنامه ریزی مسکن اجتماعی با هدف حمایت از تامین مسکن گروههای کم درآمد با شرکت ارگانهای مرتبط در سطح ملی و استانی پیش بینی شده است.

توجه به الزام قانونی برنامه ریزی برای تامین مسکن دو دهک اول جامعه، یعنی گروههایی که حتی توان تامین آورده اولیه برای شرکت در طرحهای حمایتی را ندارند، قابل تحسین است. اما زمانی که اصل برنامه مسکن اجتماعی پس از گذشت قریب به دو سال از عمر دولت همچنان نامعلوم است، طبیعتا نحوه ایفای نقش ستاد مسکن اجتماعی نیز در این برنامه مبهم خواهد بود. به علاوه، بر اساس ماده 17 قانون ساماندهی و حمایت از تولید و عرضه مسکن، تشکیل شورای مسکن در استانها با ترکیبی مشابه پیش بینی شده است. لذا اگر مقصود از این برنامه تشکیل ستادی مجزا از شورای مسکن استانها است، نوعی موازی کاری و نهادسازی بی رویه محسوب میشود.

- برنامه سوم، ناظر به تشکیل یک بانک اطلاعاتی یکپارچه از انواع کمکهای یارانهای که توسط نهادهای مختلف به هر خانوار ارائه میشود، است. تشکیل این بانک اطلاعات، ذیل طرح جامع پایگاه اطلاعاتی مسکن کشور و با محوریت وزارت راه و شهرسازی پیش بینی شده است.

اگرچه این طرح میتواند ارائه تسهیلات مسکن به خانوارها را هدفمندتر سازد، اما به نظر میرسد ایجاد آن خارج از حیطه وظایف وزارت راه و شهرسازی بوده و به حوزه وزارت تعاون کار و رفاه اجتماعی مربوط میشود.

همچنین نظر به اهمیت راهبردی ایجاد پایگاه اطلاعات مسکن کشور، بهتر بود این موضوع به عنوان یک محور مجزا در طرح جامع مسکن دیده میشد و ذیل این محور، تمام اجزای پایگاه اطلاعات مسکن تبیین میشد. بالاخص که تبصره 7 از ماده 169 مکرر قانون مالیاتهای مستقیم ـ که اخیرا روند تصویب و تایید در قوه مققنه را طی کرده است ـ تصریح میکند:

« وزارت راه و شهرسازی موظف است حداکثر شش ماه پس از تصویب این قانون، "سامانه ملی املاک و اسکان کشور" را ایجاد کند. این سامانه باید به گونهای طراحی شود که در هر زمان امکان شناسایی بر خط مالکان و ساکنان یا کاربران واحدهای مسکونی، تجاری، خدماتی و اداری و پیگیری نقل و انتقال املاک و مستغلات به صورت رسمی، عادی، وکالتی و غیره را در کلیه نقاط کشور فراهم سازد. وزارت راه و شهرسازی موظف است امکان دسترسی بر خط به سامانه مذکور را برای سازمان امور مالیاتی کشور فراهم سازد ».

4ـ1ـ3ـ تشکیل صندوقهای پس انداز برای اقشار خاص و نیازمند

هدف از این صندوق گردآوری منابع مالی نهادهای عمومی و خصوصی مختلف در زمینه تامین مسکن کم درآمدها است. در این صندوقها وزارت راه و شهرسازی، زمین مورد نیاز را تامین کرده و وظیفه تولید مسکن و تامین سایر منابع، بر عهده نهادهای طرف حساب متقاضیان است.

ـ مبهم بودن برنامه: جزئیات این برنامه در طرح جامع مسکن به صورت شفاف بیان نشده است. لذا این سوال ایجاد میشود که آیا وظایف این صندوق از طریق ساز و کار حساب 100 قابل انجام نیست؟

ـ خطر ورود نهادهای غیر تخصصی: این رویکرد که هر نهاد دولتی یا غیر دولتی باید متکفل کمک به تامین مسکن کارکنان خود بالاخص افراد کم درآمد باشد، صحیح است. اما از سوی دیگر خطر ورود نهادهای غیر تخصصی به مقوله تولید مسکن و تبعات ناشی از آن وجود دارد که در این برنامه بدان پرداخته نشده است.

ـ عدم تعریف شاخصهای کمّی: این برنامه نیز فاقد هر گونه اهداف کمّی اعم از تعداد واحد مسکونی قابل تامین اعتبار از طریق این صندوق میباشد.

4ـ1ـ4ـ اعطای تسهیلات ساخت و خرید به گروههای کم درآمد

طی این برنامه سالانه 60 هزار فقره تسهیلات 10 ساله خرید مسکن با مبلغ 40 میلیون تومان و سود 7 درصد به دهکهای 2 تا 4 پرداخت میشود. بخش از این تسهیلات در جهت نوسازی بافت فرسوده و بخشی از طریق تامین زمین شهری جدید اختصاص خواهد یافت. ما به التفاوت سود این تسهیلات با نرخ بهره بانکی (که در این طرح معادل 21 درصد در نظر گرفته شده است) در قالب یارانه سود از سوی دولت پرداخت میشود. نیمی از منابع لازم در بودجه عمومی دولت لحاظ میشود و نیمی دیگر از محل "کمکهای حمایتی سایر نهادهای مسکن اجتماعی" تامین خواهد شد.

ـ عدم تناسب برنامه با نیاز: این برنامه جزء معدود برنامههایی است که خصوصیات کمّی آن تشریح شده است. اما با توجه به تصریح طرح بر وجود 2.5 میلیون خانوار کم درآمد فاقد مسکن ملکی در دهکهای 1 تا 4 که نیازمند کمکهای بخش عمومی هستند، تعداد 60 هزار فقره تسهیلات پرداختی، سالانه تنها 2.5 درصد از این افراد را پوشش خواهد داد.

ـ بی تاثیر بودن مبلغ این تسهیلات در توانمندسازی خانوارهای نیازمند: این برنامه تنها در صورت ضمیمه شدن به تامین زمین رایگان برای گروههای کم درآمد، مفید خواهد بود. زیرا بنا به تصریح طرح، دهکهای هدف این برنامه (افراد تحت پوشش کمیته امداد، بهزیستی و...) جزء دهکهای پایین درآمدی هستند که توانایی تامین آورده چندانی را ندارند. لذا با نقدینگی 40 میلیون تومانی، در صورت عدم صفر شدن هزینه زمین، توانایی خرید مسکن را نخواهند داشت و این برنامه بی فایده خواهد بود.

ـ عدم محاسبه اعتبار مورد نیاز: سود تسهیلات در این برنامه، 7 درصد تعیین شده و پیش بینی شده است که ما به التفاوت این نرخ با سود متعارف بانکی (21 درصد) از منابع دولتی پرداخت شود. اما منابع مورد نیاز برای اجرای این برنامه تنها برای سال اول محاسبه شده است. حال آنکه منابع دولتی مورد نیاز برای پرداخت یارانه سود تسهیلات در این برنامه، تا سال دهم هر سال افزایش مییابد. چرا که هر ساله 60 هزار نفر به دریافت کنندگان تسهیلات اضافه میشود، در حالی که اقساط دریافت کنندگان تسهیلات در سالهای قبل و در نتیجه تعهد دولت به پرداخت یارانه سود تسهیلات آنان همچنان ادامه دارد.

محاسبات نشان میدهد که یارانه سود پرداختی از سوی دولت برای هر فقره از تسهیلات طی دوره ده ساله بازپرداخت اقساط، مجموعا 31.5 میلیون تومان میباشد. منابع دولتی مورد نیاز برای این برنامه، در هر سال به ترتیب ذیل خواهد بود:

جدول 6 ـ منابع حمایتی مورد نیاز برای پرداخت یارانه سود تسهیلات مسکن گروههای کم درآمد (میلیارد تومان)

|

سال |

اول |

دوم |

سوم |

چهارم |

پنجم |

ششم |

هفتم |

هشتم |

نهم |

دهم |

|

منابع دولتی مورد نیاز |

325 |

625 |

899 |

1144 |

1359 |

1541 |

1688 |

1797 |

1865 |

1891 |

از سال دهم اجرای برنامه، هر سال حدود 1900 میلیارد تومان منابع دولتی جهت پرداخت یارانه سود این تسهیلات مورد نیاز میباشد. در کنار این، پرداخت ماهانه 464 هزار تومان اقساط از سوی دریافت کننده تسهیلات و تامین سالانه 2400 میلیارد تومان منابع بانکی جهت پرداخت تسهیلات فوق، ضروری خواهد بود.

ـ ابهام در نحوه تامین منابع: با توجه به حجم بالای اعتبار مورد نیاز، پیش از هر چیز باید تعیین نمود که آیا تامین چنین حجمی از منابع دولتی در بلند مدت قابل استمرار خواهد بود یا اینکه این برنامه پس از مدتی به دلیل کمبود منابع، رها خواهد شد؟

در برنامه مذکور، تامین نیمی از منابع مورد نیاز جهت پرداخت یارانه سود تسهیلات، به "کمکهای حمایتی سایر نهادهای مسکن اجتماعی" محول شده است. علاوه بر ابهام در این عبارت، ضمانت اجرای تامین منابع از سوی نهادهای مذکور مشخص نیست.لذا نحوه تامین منابع در این برنامه، ناپایدار و نامطمئن میباشد.

ـ عدم نظارت بر نحوه تخصیص منابع: این طرح در مورد تبدیل واسطه مالکیتی به واسطه مدیریتی سکوت کرده است. بدین معنا که مشخص نمیسازد که آیا طی این برنامه، واحدهای مسکونی در بافت فرسوده یا زمینهای جدید توسط مالکان خصوصی ساخته میشود و فرد دریافت کننده تسهیلات باید مسکن مورد نیاز خود را از این بازار آزاد خریداری نماید؟ اگر چنین باشد، در صورت عدم تعیین قیمت و نظارت بر نحوه تخصیص اعتبارات از سوی دولت، تسهیلات پرداختی به جای گروههای هدف، در قالب سود سرمایه گذاری نصیب تولید کننده میشود. در واقع زمانی که قرار است تسهیلاتی به اقشار کم درآمد پرداخت شود و از طریق اعطای زمین و تسهیلات، امتیازی برای سازندگان طرف حساب این اقشار پدید آید، باید بر قیمت نهایی مسکن تولید شده، ضوابطی وضع شود تا سود سازنده در بازه معقولی محدود گردد. در غیر این صورت تسهیلات 40 میلیون تومانی، آن هم برای اقشاری که توانایی تامین آورده بیشتری را ندارند، نخواهد توانست آنان را صاحب خانه نماید.

در مجموع باید گفت:

1ـ محاسبه منابع مورد نیاز برنامه، علیرغم اینکه رکن اساسی در تدوین یک برنامه میباشد، مغفول واقع شده است.

2ـ تاثیر گذاری برنامه بر تامین مسکن محرومان ( سالانه 60 هزار فقره تسهیلات در مقایسه با 2.5 میلیون خانوار نیازمند حمایت که هر سال 64 هزار خانوار به آن افزوده میشود) ناچیز است.

3ـ مبلغ تسهیلات پرداخت شده در صورت عدم تامین زمین از سوی دولت یا بخش عمومی، ناکافی و غیر موثر خواهد بود.

4ـ محل تامین منابع مالی طرح، نامطمئن و ناپایدار است.

5ـ حجم منابع دولتی و عمومی مورد نیاز ( سالانه 1900 میلیارد تومان از سال دهم اجرای برنامه به بعد) با توجه به ابعاد و کارایی محدود این برنامه، بسیار سنگین میباشد.

4ـ1ـ5ـ پرداخت تسهیلات بهسازی سکونت گاه غیر رسمی

بر اساس این برنامه سالانه 100 هزار فقره تسهیلات 10 ساله جهت بهسازی سکونتگاههای غیر رسمی با مبلغ 15 میلیون تومان و سود 5 درصد به دهکهای 1 تا 5 پرداخت میشود. ما به التفاوت سود پرداختی از طرف دولت برای هر فقره تسهیلات ( با احتساب سود بانکی 21 درصد)، حدود 13.1 میلیون تومان خواهد بود. این برنامه در سال اول، نیاز به 231 میلیارد تومان منابع دولتی و عمومی جهت پرداخت یارانه سود تسهیلات داشته و در سال دهم، نیازمند 1310 میلیارد تومان اعتبار خواهد بود. همچنین سالانه 1500 میلیارد تومان منابع بانکی مورد نیاز خواهد بود.

ـ عدم محاسبه اعتبار مورد نیاز: سود تسهیلات در این برنامه، 5 درصد تعیین شده و پیش بینی شده است که ما به التفاوت این نرخ با سود متعارف بانکی (21 درصد) از منابع دولتی و عمومی پرداخت شود. اما منابع مورد نیاز برای اجرای این برنامه نیز مانند برنامه قبلی تنها برای سال اول محاسبه شده است. حال آنکه منابع دولتی مورد نیاز برای پرداخت یارانه سود تسهیلات در این برنامه، همان گونه که گفته شد، تا سال دهم هر سال افزایش مییابد.

محاسبات نشان میدهد که یارانه سود پرداختی از سوی دولت برای هر فقره از این تسهیلات 15 میلیون تومانی طی دوره ده ساله بازپرداخت اقساط، مجموعا 13.1 میلیون تومان میباشد. منابع دولتی مورد نیاز برای این برنامه، در هر سال به ترتیب ذیل خواهد بود:

جدول7ـ منابع حمایتی موردنیاز برای پرداخت یارانه سود تسهیلات بهسازی سکونتگاه غیررسمی (میلیاردتومان)

|

سال |

اول |

دوم |

سوم |

چهارم |

پنجم |

ششم |

هفتم |

هشتم |

نهم |

دهم |

|

منابع دولتی مورد نیاز |

231 |

443 |

635 |

805 |

953 |

1077 |

1176 |

1249 |

1294 |

1310 |

از سال دهم اجرای برنامه، هر سال بیش از 1300 میلیارد تومان منابع دولتی جهت پرداخت یارانه سود این تسهیلات مورد نیاز میباشد. در کنار این، پرداخت ماهانه 160 هزار تومان اقساط از سوی دریافت کننده تسهیلات و تامین سالانه 1500 میلیارد تومان منابع بانکی جهت پرداخت تسهیلات فوق، ضروری خواهد بود.

ـ عدم بهره وری در هزینه کرد منابع محدود دولتی و بانکی: اینکه با استفاده از این تسهیلات، دقیقا چه اتفاق مثبتی در سکونتگاههای غیر رسمی رخ خواهد داد، محل سوال جدی است. زیرا مبلغ این تسهیلات در حد نوسازی یا مقاوم سازی بنای این واحدها نبوده و باید تعیین گردد منظور از بهسازی، اجرای چه تغییراتی در واحد مسکونی است. سوال دیگر این است در شرایطی که میلیونها نفر از افراد محروم جامعه با مشکل اجاره نشینی دست و پنجه نرم میکنند، آیا هزینه کرد منابع در جهت خانه دار کردن آنان از اولویت بیشتری برخوردار نیست؟ در مجموع اصل تدوین چنین برنامهای غیر مفید و در جهت تضییع منابع به نظر میرسد.

ـ مساله ضمانت اجرای تامین منابع: در این برنامه نیز همانند برنامه قبلی، تامین نیمی از منابع مالی برنامه از محل بودجه سایر نهادهای مرتبط با مسکن اجتماعی پیش بینی شده است. اما باید دید ضمانت اجرای تحقق این منابع چه خواهد بود؟

4ـ1ـ6ـ حمایت از عرضه مسکن اجارهای توسط بخش خصوصی

در این برنامه، به سازندگانی که واحدهای با مساحت کمتر از 75 متر مربع ساخته و آمادگی عرضه آن به صورت اجارهای را داشته باشند، تسهیلاتی از قبیل زمین، پروانه رایگان و منابع یارانهای اعطا میشود. این تسهیلات برای ساخت سالانه 20 هزار واحد مسکونی ارائه میشود.

علاوه بر نقدهای وارد بر رویکرد کوچک سازی و رویکرد اجاره داری که در بخشهای قبل توضیح داده شد، ذکر نکات ذیل نیز ضروری است:

ـ عدم تناسب نیاز با برنامه: حجم برنامه یعنی 20 هزار واحد مسکونی در مقایسه با نیاز مسکن کشور به قدری پایین است که نمیتواند تاثیر خاصی بر بازار اجاره داشته باشد.

ـ مبهم بودن منابع مورد نیاز برنامه: در این برنامه نوع تسهیلات ارائه شده شامل مبلغ، سود و دوره بازپرداخت تسهیلات پیش بینی نشده و صرفا به یک عبارت کلی "اختصاص منابع یارانهای" اکتفا شده است. میزان منابع مورد نیاز اعم از زمین، اعتبارات دولتی جهت پرداخت منابع یارانهای و میزان منابع بانکی مورد نیاز، در برنامه مشخص نیست.

ـ عدم نظارت بر نحوه تخصیص منابع: در این برنامه نیز مشخص نیست که سازندگان در قبال دریافت تسهیلات، ملزم به ارائه واحدهای ساخته شده با نرخ اجاره بهای مشخصی خواهند شد؟ در غیر این صورت تسهیلات پرداختی باز هم به نام محرومان، نصیب سازندگان شده و تنها سودآوری آنان را افزایش میدهد.

ـ مسکن مشارکتی؛ یک رویکرد پایدار برای خانه دار کردن اقشار کم درآمد: ذیل این برنامه پیش بینی شده است که وزارت راه و شهرسازی از طریق تامین زمین، در صندوقهای زمین و ساختمان مشارکت نماید و پس از تکمیل پروژه، واحدهای مسکونی سهم خود را به صورت اجارهای به گروههای هدف عرضه نماید. همان طور که در بخش 4ـ2 از فصل اول این گزارش توضیح داده شد، عرضه مسکن اجارهای دولتی به کم درآمدها رویکرد معقولی نیست. اما اصل این رویکرد که دولت با تامین زمین در صندوقهای زمین و ساختمان، درصدی از واحدهای ساخته شده را ـ در قالب اجاره به شرط تملیک و... ـ به گروههای محروم عرضه نماید رویکردی مناسب و چاره ساز است. مخصوصا که با این روش هدف اختلاط اجتماعی و عدم جدایی گزینی محلهای اقشار کم درآمد نیز محقق میشود. چه بسا بتوان این رویکرد را به عنوان یکی از برنامههای اصلی جهت تامین مسکن محرومان در نظر گرفت و با اجرای آن در ابعاد گسترده، بخش قابل توجهی از مساله مسکن محرومین را مرتفع نمود. سایر نهادهایی که دارای منابع وسیع زمین هستند، مانند ستاد اجرایی فرمان امام، بنیاد مستضعفان، شهرداریها و... نیز میتوانند مستقلا در این رویکرد سهیم شوند.

البته شراکت حقوقی دولت با بخش خصوصی در این فرایند قابل توصیه نیست. زیرا این مساله موجب افزایش تصدی گری دولت و درگیر شدن وزارت راه و شهرسازی با مسائل اجرایی پروژه خواهد شد. رویکرد جایگزین و مناسب این است که دولت در ازای واگذاری حق بهره برداری از زمین، شرکت توسعه گر را ملزم نماید که درصد مشخصی از واحدهای ساخته شده را با قیمت مشخص به افراد معرفی شده از سوی دولت واگذار نماید. بدین ترتیب واحدهای مربوطه مستقیما به خانوارهای هدف واگذار شده و نقش واسط دولت در این میان حذف خواهد شد.

4ـ1ـ7ـ پرداخت تسهیلات قرض الحسنه ودیعه مسکن به خانوارهای تحت پوشش نهادهای حمایتی

بر اساس این برنامه سالانه 20 هزار وام 15 میلیون تومانی با سود 5 درصد جهت ودیعه مسکن اجارهای به خانوارهای تحت پوشش پرداخت میشود. نقدهای ذیل بر این برنامه وارد است:

ـ ابعاد بسیار کوچک برنامه: ابعاد برنامه (سالانه 20 هزار وام 15 میلیون تومانی آن هم برای تنها یک سال) به قدری کوچک است که هیچ گره خاصی از کار جامعه اجاره نشینان باز نخواهد کرد.

ـ پرداخت تسهیلات به مستاجران تنها برای یک سال: اگرچه پرداخت سالانه 20 هزار وام ودیعه مسکن، در مقایسه با تعداد مستاجرین نیازمند حمایت در کشور کاملا ناچیز است، اما باید گفت که اعتبار در نظر گرفته شده برای این برنامه حتی تکافوی تامین همین هدف را نیز نمیدهد. توضیح آنکه حداکثر یارانه کمک سود در نظر گرفته شده برای این برنامه، سالانه 48 میلیارد تومان ذکر شده است که میبایست 16 درصد مابه التفاوت سود را تامین نماید. بر این مبنا محاسبات نشان میدهد که بازپرداخت این تسهیلات باید یک ساله باشد تا این برنامه برای تامین یارانه سود و منابع بانکی، با کمبود اعتبار مواجه نشود. یعنی مبلغ مذکور هر سال از خانوارها بازپس گرفته شود و به خانوارهای جدید تخصیص یابد. در غیر این صورت با فرض اقساط ماهانه250 هزار تومانی، این طرح در سال دوم تنها توان ارائه تسهیلات به 4 هزار نفر را خواهد داشت.

به عبارت دیگر بر مبنای این برنامه یا باید طی 10 سال کلّا به 20 هزار خانوار، تسهیلات ودیعه مسکن پرداخت کرد، یا اینکه تسهیلات مذکور را هر سال به 20 هزار خانوار به صورت یکساله ارائه نمود. واضح است که پرداخت تسهیلات تنها برای یک سال به مستاجران، تاثیری بر توانمندسازی آنان برای سالهای بعدی نخواهد داشت و صرفا نوعی پرداخت اعانه و اتلاف منابع دولتی خواهد بود.

ـ اجبار به سکونت در خانههای کوچک: پرداخت این تسهیلات تنها به واحدهای زیر 75 متر مربع تعلق میگیرد. با توجه به متفاوت بودن بعد خانوار، این بدان معناست که مثلا یک خانوار تحت پوشش 5 یا 6 نفره نیز برای برخورداری از این تسهیلات مجبور است در یک خانه حداکثر 75 متری سکونت کند. این اصرار غیر کارشناسی بر کوچک سازی، بدون در نظر گرفتن بعد خانوار و تفاوتهای منطقهای (تفاوت بین سرانه مسکونی در شهرهای کوچک با کلانشهرها) عجیب به نظر میرسد.

4ـ1ـ8ـ حمایت از عرضه مسکن اجارهای توسط نهادهای عمومی وشهرداریها

بر اساس این برنامه سالانه 10 هزار واحد مسکونی از طریق تامین زمین توسط دولت، نهادهای عمومی و شهرداریها و تامین هزینه ساخت توسط منابع بانکی ساخته میشود. این واحدها به صورت اجارهای یا اجاره به شرط تملیک به خانوارهای نیازمند حمایت واگذار میشود. 5 درصد از هزینه ساخت به عنوان اجاره بها به صورت سالانه از متقاضیان اخذ میشود و مابه التفاوت سود تسهیلات توسط دولت و نهادهای عمومی پرداخت میشود.

رویکرد این برنامه مبنی بر لزوم ورود مدیریت شهری، شهرداریها و به طور کلی بخش عمومی به مقوله تامین مسکن نیازمندان، رویکردی صحیح و یک حلقه مفقوده در برنامه ریزی مسکن در ایران است. اما بر این برنامه نیز همان نقدهای پیشین وارد است:

ـ عدم تناسب نیاز با برنامه: ابعاد طرح یعنی ساخت سالانه 10 هزار واحد آن هم با کمک دولت و ستاد اجرایی فرمان امام و بنیاد مسکن و بنیاد مستضعفان و شهرداریها، بسیار کوچک و بی تاثیر بر بازار اجاره است.

ـ اشتباه در محاسبه اعتبار مورد نیاز: در این برنامه ذکر شده است که 5 درصد از هزینه ساخت واحدها به صورت سالیانه از متقاضیان اخذ میشود و مقرر شده که 16 درصد نیز (برای سال اول مجموعا 160 میلیارد تومان) از سوی دولت و بخش عمومی پرداخت میشود. حال آنکه مجموع دو مورد فوق تنها بهره سالانه تسهیلات دریافتی از بانک را (که در این طرح با نرخ بهره 21 درصد فرض شده است) پوشش میدهد و اصل تسهیلات را مستهلک نمیسازد. لذا با این فرمول، اقساط این تسهیلات تا بی نهایت ادامه خواهد داشت.

با این فرمول، متقاضیان برای همیشه بدهکار بانک بوده و مستاجر باقی خواهند ماند. دولت نیز متعهد خواهد بود که به صورت مادام العمر، هر ساله یارانه سود این تسهیلات را به بانکها پرداخت نماید.

ـ عدم محاسبه اعتبار مورد نیاز برای سالهای بعدی: در این برنامه نیز منابع مالی مورد نیاز صرفا برای سال اول برنامه محاسبه شده است. حال آنکه منابع دولتی مورد نیاز برای پرداخت یارانه سود تسهیلات در این برنامه هر سال افزایش مییابد.

با توجه به مباحث بند قبل، طی این برنامه هر سال 160 میلیارد تومان به تعهدات دولت بابت پرداخت یارانه سود تسهیلات افزوده میشود، بدون اینکه از اصل بدهی به بانکها کاسته شود. اما اگر بنا باشد که این تسهیلات به صورت 10 ساله تسویه گردد، متقاضیان باید سالانه 8 درصد از هزینه اولیه احداث بنا ( و نه 5 درصد) را تقبل نمایند. بدین ترتیب دولت باید برای هر فقره تسهیلات، طی 10 سال مجموعا 160 میلیون تومان (سالانه 16 میلیون تومان) یارانه سود پرداخت نماید و متقاضیان نیز ماهانه 666 هزار تومان اقساط بپردازند. بر این مبنا منابع دولتی مورد نیاز برای این برنامه، در هر سال به ترتیب ذیل خواهد بود:

جدول8ـ منابع حمایتی موردنیاز برای پرداخت یارانه سود تسهیلات ساخت مسکن حمایتی (میلیاردتومان)

|

سال |

اول |

دوم |

سوم |

چهارم |

پنجم |

ششم |

هفتم |

هشتم |

نهم |

دهم |

|

منابع دولتی مورد نیاز |

160 |

320 |

480 |

640 |

800 |

960 |

1120 |

1280 |

1440 |

1600 |

با این فرض، از سال دهم اجرای برنامه هر سال 1600 میلیارد تومان منابع دولتی جهت پرداخت یارانه سود این تسهیلات مورد نیاز میباشد. در کنار این، پرداخت ماهانه 666 هزار تومان اقساط از سوی دریافت کننده تسهیلات و تامین سالانه 1000 میلیارد تومان منابع بانکی جهت پرداخت تسهیلات فوق، ضروری خواهد بود.

ـ ناپایدار بودن منابع پیش بینی شده: در این برنامه پیش بینی شده است که علاوه بر زمین، نیمی از یارانه سود تسهیلات توسط نهادهای مسکن اجتماعی از جمله شهرداریها تامین شود. توجه به نقش شهرداریها و نهادهای عمومی در تامین مسکن حمایتی برای اقشار محروم، حائز اهمیت است. در بسیاری کشورها شهرداریها نقش پررنگی در تامین مسکن حمایتی دارند؛ اما این مهم به کمک منابع حاصل از مالیات بر اراضی و املاک محقق میشود. در ایران نیز شهرداری در صورتی قادر به ایفای نقش در برنامه مسکن محرومان خواهد بود که منابع درآمدی لازم ـ نظیر مالیات بر ارزش زمین ـ برای آنها پیش بینی شده باشد. به عبارتی مالیات و عوارض توسط شهرداریها از اقشار بالاتر از متوسط اخذ شود و برای تامین مسکن اقشار محروم تخصیص داده شود. در غیر این صورت حساب کردن بر روی حمایت مالی این نهادها از برنامه مسکن اجتماعی، بی نتیجه خواهد بود.

ـ کوچک سازی: متوسط زیربنای هر واحد مسکونی در این برنامه، 65 متر مربع خواهد بود. نقدهای وارد بر کوچک سازی که در بخش 4ـ1 از فصل اول این گزارش توضیح داده شد، بر این برنامه وارد است.

ـ مسکن اجارهای: رویکرد ارائه مسکن اجارهای حاکم بر این برنامه نیز در بخش 4ـ2 از فصل اول این گزارش مورد بررسی قرار گرفت. از جمله اینکه پیش بینی شده است که هر سال 5 درصد از هزینه احداث واحدها به عنوان اجاره بها از متقاضیان اخذ شود و مابقی سود تسهیلات توسط دولت پرداخت گردد. اما در این میان هزینه استهلاک واحدها که در مدل اجارهای بر دوش مالک ـ یعنی دولت یا نهادهای عمومی متولی ـ میباشد، لحاظ نشده است.

4ـ1ـ9ـ تشکیل صندوقهای وقفی و خیریه برای تامین مسکن

در این زمینه نیز باید متذکر شد که این قبیل برنامهها به دلیل عدم پایداری و قطعی بودن منابع آن، تنها به صورت برنامههای مکمل و جنبی میتواند مطرح شود.

4ـ1ـ10ـ جمع بندی برنامههای مسکن کم درآمدها

4ـ1ـ10ـ1ـ مینیاتوری بودن ابعاد برنامهها

مقیاس این برنامهها در مقایسه با تعداد خانوارهای کم درآمد نیازمند کمک، کاملا نامتناسب است. مجموع برنامههای این بخش، تامین مسکن سالانه کمتر از 100 هزار خانوار نیازمند فاقد مسکن ملکی را ـ آن هم عمدتا در قالب اجاره ـ هدفگذاری کرده است. فارغ از اینکه بسیاری از این برنامهها همان گونه که ذکر شد فاقد قابلیت توانمندسازی خانوار هستند، با فرض تحقق کامل برنامهها تامین مسکن گروههای هدف برنامه (2.5 میلیون خانوار) 25 سال زمان میبرد؛ یعنی دو برابر بازه زمانی طرح. حال آنکه در این مدت سالانه 64 هزار خانوار کم درآمد فاقد مسکن که نیازمند کمکهای حمایتی هستند افزوده میشود.

لذا گویی طرح جامع مسکن در پی تدوین چندین برنامه با ابعاد مینیاتوری بوده تا در ظاهر چنین القا شود که چندین و چند برنامه متنوع برای مسکن کم درآمدها پیش بینی شده است؛ اما مجموع اهداف این برنامهها، کمک به تامین مسکن پنج درصد از خانوارهای کم درآمد را هم پوشش نمیدهد. در مجموع به نظر میرسد که طرح جامع مسکن، بیش از حل مساله مسکن جامعه، در پی ظاهر سازی و طراحی یک قالب شکیل برای طرح بوده است.

4ـ1ـ10ـ2ـ هزینه بالای برنامههای پیشنهادی در مقایسه با اثربخشی آنها

در این طرح، مجموع بار مالی برنامه های پیشنهادی برآورد نشده است. همچنین از مجموع 8 برنامه اجرایی پیشنهاد شده در این بخش، ابعاد و مشخصات کمّی تنها برای 4 برنامه ذیل ذکر شده است:

• برنامه اعطای تسهیلات ساخت و خرید به گروههای کم درآمد؛

مبتنی بر پرداخت سالانه 60 هزار وام 40 میلیون تومانی با سود 7 درصد و بازپرداخت 10 ساله

• برنامه پرداخت تسهیلات بهسازی سکونتگاههای غیر رسمی؛

مبتنی بر پرداخت سالانه 100 هزار وام 15 میلیون تومانی با سود 5 درصد و بازپرداخت 10 ساله

• اعطای تسهیلات ودیعه مسکن اجارهای به خانوارهای تحت پوشش؛

مبتنی بر پرداخت 20 هزار فقره وام 15 میلیون تومانی با سود 5 درصد و بازپرداخت یک ساله.

• برنامه حمایت از عرضه مسکن اجارهای توسط نهادهای عمومی و شهرداری؛

مبتنی بر احداث سالانه 10 هزار واحد مسکونی و اجاره دادن آن به خانوارهای نیازمند با اجارهبهای حمایتی.

با توجه به جداول بخشهای قبل، مجموع 4 برنامه فوق بابت پرداخت یارانه سود تسهیلات، در سال اول اجرای خود نیازمند 764 میلیارد تومان و از سال دهم به بعد نیازمند سالانه 4850 میلیارد تومان منابع دولتی میباشد. همچنین اجرای برنامههای مذکور نیاز به اختصاص سالانه 5 هزار میلیارد تومان منابع بانکی دارد. با توجه به اثربخشی پایین این برنامهها در تامین مسکن خانوارهای کم درآمد ـ که در بخش قبل توضیح داده شد ـ منابع صرف شده برای اجرای این برنامهها بسیار سنگین بوده و تامین شدن آن محل ابهام میباشد.

4ـ1ـ10ـ3ـ تعهدات مالی افزایشی؛ ناپایداری برنامه

همان گونه که قبلا اشاره شد، بار مالی اجرای این برنامهها هر سال افزایش مییابد. به طوری که صرفا برای 4 برنامه فوق، از سال دهم به بعد نیاز به سالانه حدود 5 هزار میلیارد تومان بودجه دولتی میباشد. افزایشی بودن بار مالی برنامهها ـ که همگی مبتنی بر پرداخت یارانه سود تسهیلات هستند ـ موجب میشود تامین هزینههای این برنامهها در بلند مدت از توان دولت خارج باشد. در نتیجه اجرای آنها رها شده و با توجه به اینکه این اکثر برنامهها مبتنی بر اجاره داری و نه تامین پایدار مسکن خانوارها و توانمند سازی آنان بوده است، خانوارها مجبور خواهند شد مجددا به بازار آزاد اجاره سقوط کنند.

علاوه بر این واگذار شدن بخشی از تامین مالی این برنامهها به نهادهای عمومی و شهرداریها فاقد ضمانت اجرایی بوده و ناپایداری برنامهها را تشدید میکند.

4ـ1ـ10ـ4ـ وظیفه اولیه دولت: تنظیم گری، نه توزیع اعانه در بخش مسکن

راهبرد اول در مورد دهکهای کم درآمد میبایست جلوگیری از خارج شدن آنان از محدوده تقاضای موثر مسکن باشد. این امر با کنترل قیمت زمین، کنترل سوداگری و تقویت عرضه محقق میشود که از طریق ابزارهایی همچون انواع مالیاتهای هدفمند، انواع روشهای شفافیت اطلاعات و تسهیل ساخت و ساز مسکن صورت میپذیرد. در مرحله بعد در صورت سقوط برخی دهکها به زیر خط فقر مسکن، برنامهها باید مبتنی بر توانمندسازی آنان باشد. برنامههایی همچون اجاره به شرط تملیک در این حوزه میگنجد.

اما برنامههای طرح جامع مسکن برای کم درآمدها به جای تنظیم بازار مسکن و توانمندسازی خانوار، عمدتا پرداخت اعانه به واماندگان از تامین مسکن را در قالب مسکن اجارهای هدف قرار میدهد. رویکردی که اولا ناپایدار است. زیرا به محض قطع شدن اعانهها خانوار مجددا به زیر خط فقر مسکن سقوط میکند. ثانیا در وضعیت شکست بازار، همین مبالغ پرداختی نیز در قالب اجاره بها یا خرید مسکن نصیب سوداگران و دارندگان رانت زمین شده و فاصله گروههای کم درآمد با امکان تامین مسکن پایدار را بیشتر میکند.

4ـ1ـ10ـ5ـ انحراف منابع از گروههای کم درآمد به سمت بانکها و مالکان و سوداگران مسکن

همان طور که ذکر شد در این برنامهها، مساله تبدیل واسطه مالکیتی به واسطه مدیریتی مورد تاکید قرار نگرفته است. لذا ممکن است به نام گروههای کم درآمد، تسهیلاتی به سازندگان و فروشندگان مسکن داده شود. اما به دلیل عدم اخذ تعهدات پایاپای در حوزه قیمت گذاری، این تسهیلات موجب توانمندسازی گروههای هدف نشود. در واقع این تسهیلات به جای اینکه مستقیما به افراد کم درآمد داده شود، به واسطهها پرداخت میگردد و در نتیجه بخشی از این تسهیلات نصیب واسطه میشود.

به عنوان مثال در شرایطی که بنا به توضیحات بخشهای قبل، وضعیت مسکن محرومان طی این برنامهها چندان متحول نخواهد شد، به نظر میرسد اصلیترین ذینفع در اجرای این برنامه ها نظام بانکی خواهد بود. به طوری که سالانه 6 هزار میلیارد تومان منابع بانکی با نرخ بهره روز (21 درصد) به برنامه مسکن کم درآمدها اختصاص مییابد که بخش عمدهای از بهره این تسهیلات از محل بودجه دولتی بازپرداخت میشود.

4ـ1ـ10ـ6ـ عدم تعریف شاخصهای کمّی

شاخصهای کمّی مورد نیاز برای قضاوت دقیقتر در مورد برنامهها نیز در بسیاری موارد مورد اشاره قرار نگرفته و برخی برنامهها صرفا به صورت چند سطر توصیفی ارائه شده است. لذا مشخص نیست در پایان افق طرح، با استفاده از چه مجموعه شاخصی میتوان اثربخشی طرح در سطح جامعه را ارزیابی نمود.

4ـ1ـ10ـ7ـ نبود نگاه معطوف به اثربخشی

برنامههای پیشنهاد شده در این بخش دارای انسجام نبوده و همجهت و همافزا نیستند. تاثیر برخی برنامهها بر بهبود وضعیت کلی مسکن در کشور مشخص نیست و به علت صرف منابع مالی در مسیرهای متشتت، موجب کمبود منابع و در نتیجه کم اثر شدن برنامههای محوری میشود. (مانند پرداخت وام بهسازی سکونت گاه غیر رسمی).

4ـ2ـ برنامه نوسازی و بهسازی بافت فرسوده و سکونتگاههای نابسامان شهری

در این بخش بیان شده است که 2.8 میلیون خانوار شهری شامل 10 میلیون نفر در محدوده بافت فرسوده و 3.2 میلیون خانوار شامل 11 میلیون نفر در سکونت گاههای غیر رسمی زندگی میکنند. همچنین از کل 2.5 میلیون خانوار کم درآمد فاقد مسکن ملکی، 1.2 میلیون آنها ساکن محدودههای نابسامان هستند.

4ـ2ـ1ـ برنامههای نهاد سازی

برنامههای نهادی پیش بینی شده در این حوزه عبارتند از:

- تدوین برنامه یکپارچه سامان دهی سکونتگاههای نابسامان

- ایجاد نهاد یکپارچه سامان دهی سکونتگاههای نابسامان با مشارکت همه ارگانهای مرتبط، به منظور هماهنگی اقدامات اجرایی

- ایجاد بانک اطلاعات محدودههای نابسامان شهری و پایش تحولات این محدودهها

- تشکیل یک دفتر جهت پایش و تطبیق برنامههای فضایی (مانند طرحهای جامع و تفصیلی شهری) با نیاز گروههای کم درآمد

- تدوین سند راهبردی و عملیاتی برای محدوده های با ارزش تاریخی

ـ نهادسازی بی رویه: در این موارد نیز شاهد غلبه رویکرد طرح زدگی و نهادسازی بی رویه که در بخشهای قبل راجع به آن گفته شد، هستیم. اساسا در این طرح هنگام مواجهه با هر مساله اساسی در حوزه مسکن، به جای حرکت به سمت حل مساله، سه پیشنهاد "تشکیل ستاد"، "تدوین برنامه جامع" و "ایجاد بانک اطلاعات" حول آن موضوع ارائه شده است. اما مشخص نگردیده که آیا انتظار ما از برنامه جامع پیشنهادی و چارچوب کلی آن مشخص شده است یا صرفا میخواهیم بلاتکلیفی خود در موضوعی چون بافت فرسوده را به زمان تدوین آن برنامه جامع موکول نماییم؟

آیا ناهماهنگیهای اجرایی موجود صرفا با تشکیل یک ستاد و برگزاری جلسات متعدد آن مرتفع خواهد شد، یا فراتر از این نیازمند تدوین برنامه مشخص و نیز قوانین الزام آور هستیم که سلسله مراتب قدرت و حوزه وظایف هر یک از نهادها را روشن سازد؟ تجربه نشان داده در موارد ناهماهنگی بین ارگانها، به علت وجود تعارضات بین آنها تشکیل ستاد نیز کمک چندانی نمیکند. در این موارد اغلب نیازمند تغییر در قوانین و ساختارهای اداری جهت رفع هم پوشانی وظایف و تعارضات هستیم. اما پیشنهاد جهت اصلاح ساختارهای اداری در این طرح مورد توجه نبوده و به جای آن بر خلق نهادهای جدید تاکید شده است.

ـ عدم تعریف چارچوب و خروجی مورد انتظار از بانکهای اطلاعاتی: آیا از اطلاعات موجود، استنتاج مناسبی صورت میگیرد و گزارشهای مدیریتی مفید تولید میشود که به فکر تولید انبوه اطلاعات جدید در قالب انواع بانکهای اطلاعاتی بیفتیم؟ در مجموع احساس میشود این پیشنهادها بیشتر تداوم طرحها و پروژههای مطالعاتی آینده را تضمین میکند تا در پی حل مساله جامعه باشد.

4ـ2ـ2ـ برنامههای اجرایی

اولین برنامه، پرداخت تسهیلات ساخت و خرید در بافت فرسوده میباشد. در این برنامه سالانه 200 هزار وام 40 میلیون تومانی 10 ساله با سود 9 درصد پایین تر از نرخ عقود مربوطه در بازار، جهت نوسازی و بهسازی بافت فرسوده پرداخت میشود. لذا با در نظر گرفتن نرخ بهره 21 درصد، سود این تسهیلات سالانه 12 درصد خواهد بود.

بر این اساس، اقساط این تسهیلات ماهانه 574 هزار تومان میباشد. همچنین برای اجرای این برنامه سالانه ما به التفاوت سود پرداختی از طرف دولت برای هر فقره تسهیلات، حدود 21.6 میلیون تومان خواهد بود. این برنامه در اولین سال اجرا 702 میلیارد تومان اعتبار و در سال دهم به 4330 میلیارد تومان اعتبار دولتی بابت پرداخت یارانه سود نیاز خواهد داشت.

جدول 9ـ منابع حمایتی مورد نیاز برای پرداخت یارانه سود تسهیلات نوسازی بافت فرسوده (میلیاردتومان)

|

سال |

اول |

دوم |

سوم |

چهارم |

پنجم |

ششم |

هفتم |

هشتم |

نهم |

دهم |

|

منابع دولتی مورد نیاز |

702 |

1362 |

1975 |

2535 |

3035 |

3467 |

3823 |

4093 |

4266 |

4330 |

4ـ2ـ3ـ مشارکت توسعه گرهای نوسازی، بهترین روش برای نوسازی محلهای

در برنامه نوسازی بافتهای فرسوده، مساله ارتقای سرانه خدمات و امکانات شهری در محله مورد بازسازی حائز اهمیت است. بدین معنا که با عملیات نوسازی، محله از فضاهایی نظیر اماکن آموزشی، فرهنگی و فضای سبز به صورت استاندارد برخوردار شود. همچنین اصلاح معابر عمومی در نوسازی بافت فرسوده نیز دارای اهمیت فراوان است. اما موارد فوق تنها در فرایند نوسازی محله تحقق مییابند و نوسازی بافت فرسوده به صورت پلاک به پلاک، صرفا واحدهای جدید را جایگزین واحدهای فرسوده کرده و منجر به نوسازی کلی محله نخواهد شد.

روش داوطلبانه که در آن از طریق پرداخت امتیازهایی نظیر وام کم بهره، اعطای کاربری تجاری و... مالکان تشویق به نوسازی میشوند، بیشتر در جهت نوسازی واحدها و نه نوسازی محله عمل میکند. به علاوه در این روش به علت عدم تخصص مالکان در مقوله ساخت و ساز، مشکلات زیادی بروز میکند. در این روش صرفا افرادی که توانایی پیگیری مسائل مربوط به ساخت و ساز و تعامل با پیمانکار را داشته باشند، تشویق شده و اقدام به نوسازی خواهند کرد

اما نوسازی بافت فرسوده به صورت محلهای از طریق روشهای مشارکتی قابل تحقق است. در این روش دولت یا شهرداری، اجازه نوسازی یک محله را به یک شرکت توسعه گر تخصصی نوسازی واگذار میکند. سپس مالکان واحدها با این توسعه گرهای خصوصی قراردادی امضا میکنند که طی آن در ازای واگذاری ملک خود به شرکت مذکور، واحد مسکونی نوسازی با مساحت مشخص در همان محله دریافت میکنند. این توسعه گر، محله را فازبندی نموده و با تخریب و نوسازی هر فاز، خانههای فرسوده فاز بعدی را از مالکان تحویل گرفته و واحدهای نوسازی در فاز تکمیل شده به آنان تحویل میدهد. برای اجرای اولین فاز نیز شرکت مذکور، ودیعه مسکن مالکان واحدهای در حال نوسازی را تا زمان تحویل واحدها تقبل مینماید. این روش در مقایسه با روش داوطلبانه از مزایای زیادی برخوردار است:

ـ محله به صورت کامل نوسازی شده و از لحاظ امکانات و خدمات شهری و نیز وضعیت معابر، به حالت استاندارد میرسد. حال آنکه در نوسازی پلاک به پلاک، این مهم در میان مدت محقق نخواهد شد.

ـ ترکیب جمعیتی و بافت فرهنگی و اجتماعی محله حفظ میشود؛ چرا که واحدهای نوسازی شده به مالکان واحدهای فرسوده آن محله تحویل داده میشوند.

ـ نوسازی محله با یک مدیریت واحد انجام میگیرد. در نتیجه میتوان ملاحظات معماری و طراحی شهری نظیر همگونی نمای ساختمانها و بافت محله را اِعمال نمود.

ـ به علت مقیاس بالای عملیات، هزینه تمام شده نوسازی هر واحد کاهش مییابد. همچنین استفاده از روشهای نوین صنعتی سازی میسر میشود.

ـ عملیات نوسازی توسط یک نهاد تخصصی و در عین حال خصوصی انجام میشود. لذا ساکنان بافت فرسوده از سردرگمی ناشی از عدم تخصص در زمینه ساخت و ساز رها شده و شخصا درگیر فرایند نوسازی نمیشوند.

ـ زمان انتظار برای تحویل گرفتن واحد نوسازی شده به صفر میرسد. هر فرد به محض تحویل دادن واحد فرسوده خود، بلافاصله یک واحد نوساز که در فاز قبل تکمیل شده است، تحویل میگیرد. این حالت در اصطلاح، روش نوسازی کلید به کلید نامیده میشود. این روش موجب کاهش ریسک و کاهش احتمال کلاه برداری و در نتیجه افزایش اعتماد ساکنان بافت فرسوده برای مشارکت در فرایند نوسازی خواهد شد.

کم توجهی به نوسازی مشارکتی و محلهای در طرح جامع مسکن: در طرح جامع مسکن، نوسازی محلهای با روش مشارکتی و اتکا به توسعه گرهای نوسازی بافت فرسوده، مورد کم توجهی واقع شده است. در این طرح صرفا محرکهایی نظیر پرداخت وام نوسازی بافت فرسوده مورد توجه قرار گرفته است. حال آنکه برای تحقق نوسازی مشارکتی، علاوه بر اعطای مشوقها باید الزامات نهادی آن نیز ایجاد شود.

4ـ3ـ برنامه اصلاح سیاستهای زمین

4ـ3ـ1ـ برنامههای نهادسازی

اولین برنامه در این قسمت، تدوین لایحه اصلاح نظام درآمدی شهرداریها است تا بر اساس آن، اتکاء درآمد شهرداریها به فروش تراکم کاهش یابد و نیز قیمت زمین و فعالیتهای سوداگرانه در بازار زمین کنترل شود.

برنامههای دیگر نیز عبارتند از ایجاد شورای نظارت بر گسترش مناطق شهری و تدوین لایحه قانونی جهت استقلال محدودههای مدیریت شهری از تقسیمات کشوری. بر این اساس راه برای مدیریت یکپارچه مناطق شهری و تدوین برنامههای منطقه شهری هموار میشود.

4ـ3ـ2ـ برنامههای اجرایی

در این قسمت نیز دو برنامه تدوین طرحهای منطقه شهری برای شهرهای با جمعیت بیش از 200 هزار نفر و نیز ایجاد نظام اطلاعات زمین و مسکن در کلیه شهرهای مذکور پیش بینی شده است.

مجموعه پیشنهادات این بخش از طرح، حول دو محور ایجاد تغییرات قانونی جهت تحقق مدیریت یکپارچه در سطح شبکههای شهری و نیز اصلاح نظام درآمدی شهرداریها جهت قطع وابستگی به فروش تراکم و سایر منابع ناپایدار بوده است. هر دو این راهبردها کاملا ضروری و صحیح است.

ـ کم توجهی به مقوله حفاظت از منابع طبیعی: در این بخش موضوع زمین خواری، تعرض به اراضی منابع طبیعی، تغییر کاربری اراضی کشاورزی و تخریب باغات بالاخص در محدوده اراضی شهری مغفول واقع شده است. این مساله در مناطق دارای اراضی با ارزش کشاورزی و زیست محیطی که به نوعی میراث طبیعی این سرزمین میباشد حائز اهمیت بوده و نیازمند توجه ویژه در برنامههای مرتبط با مسکن و شهرسازی است.

ـ لزوم تفکیک موضوع مدیریت شهری از موضوع سیاست زمین: اگرچه دو حوزه مدیریت شهری و نظام تامین زمین با یکدیگر مرتبط هستند، اما بسنده کردن به اصلاح نظام مدیریت شهری در بخش سیاستهای زمین کافی نیست. در بخش اصلاح سیاستهای زمین میبایست علاوه بر توجه به موضوع مدیریت شهری، سایر جنبههای سیاستهای زمین از جمله تخصیص زمین به نیاز مصرفی با محوریت خانوارهای محروم، مورد توجه قرار میگرفت.

ـ نظام درآمدی شهرداری، معلول معضلات حوزه زمین، نه علت آن: در این طرح علت افزایش سهم زمین در قیمت تمام شده مسکن، سیاست فروش تراکم از سوی شهرداری ذکر شده و بر اصلاح نظام درآمدی شهرداریها به منظور جلوگیری از فروش تراکم تاکید شده است. اگرچه این رویکرد کاملا ضروری و صحیح است، اما باید تاکید کرد که فروش تراکم از سوی شهرداری، خود معلول محدودیت دسترسی به منابع زمین در کلانشهرها جهت تامین نیاز مصرفی شهروندان میباشد. محدودیت زمین نیز نه ناشی از کمبود منابع، بلکه ناشی از الگوی نامتوازن توزیع زمین در سطح کلانشهر است:

1- از یک سو، شاهد عدم بهره مندی اقشار محروم از زمین برای تامین مسکن مصرفی خود هستیم.

2- از سوی دیگر با تملک بیش از نیاز توسط گروههای مختلف و عدم بهره وری مناسب زمین مواجه میباشیم.

در چنین شرایطی بر اثر فشار تقاضا، فروش تراکم مطلوبیت مییابد که خود طی یک چرخه بازخوردی منجر به افزایش قیمت زمین میشود. لذا سیاستهای حوزه زمین باید در کنار اصلاح نظام درآمدی شهرداری، معطوف به تامین نیاز مصرفی محرومان و نیز افزایش بهره وری زمین و بازتوزیع عادلانه منابع زمین از طریق منابع مالیاتی باشد.

ـ عدم سیاست گذاری مناسب جهت تامین زمین برای مسکن محرومان: تامین زمین برای مسکن کم درآمدها اگرچه در بخش سیاستها مورد اشاره قرار گرفته، اما هیچ هدفگذاری کمّی و شفافی در خصوص آن انجام نشده است. در برنامه تامین مسکن کم درآمدها نیز آنچه پیرامون تامین زمین ذکر شده، فاقد یک هدفگذاری کمّی و جامع و نیز در مقایسه با نیاز جامعه کاملا ناکافی است. همچنین سیاست واگذاری حق بهره برداری از زمین به عنوان سیاستی که ضمن تامین نیاز مسکن خانوار، حق مالکیت دولت را حفظ میکند، در این بخش مسکوت مانده است. میتوان گفت حق هر خانواده ایرانی است که یک بار در عمر خود از حق بهره برداری از زمین برای تامین نیاز مصرفی خود بهره مند شود.

ـ عدم تدقیق نیاز زمین کشور به تفکیک شرایط: همان گونه که در بخش 1ـ3 از فصل اول این گزارش ذکر شد، در این بخش میبایست نیاز زمین مسکونی برای کل کشور و نیز برای مسکن کم درآمدها که دولت موظف به تامین آن است، برآورد میشد. سپس برنامه دولت برای تامین زمین مورد نیاز مسکن کم درآمدها بر حسب تعداد (واحد مسکونی) و مساحت (متر مربع) و به تفکیک نوع مالکیت (حق بهره برداری یا انتقال مالکیت) و نیز مکان (محدوده شهری یا شهرهای جدید) برای هر سال تعیین میشد که این برآورد انجام نگرفته است.

ـ عدم توجه به بهره وری و بازتوزیع منابع زمین از طریق مالیات: در موضوع مالیاتها، اخذ مالیات از زمینهای بایر در قسمت سیاستها ذکر شده است، اما در بخش برنامههای عملیاتی مورد اشاره قرار نگرفته است. همچنین مواردی مانند مالیات بر ارزش زمین (LVT) و انواع مالیات بر سوداگری املاک نظیر مالیات بر عایدی سرمایه (CGT) در این طرح دیده نشده است. حال آنکه تاثیر اجرای این مالیاتها بر کنترل قیمت زمین و افزایش بهره وری زمین، در جهان بسیار مثبت بوده است. مجموعا در این طرح، موضوع کنترل سوداگری در بازار زمین علیرغم اهمیت کلیدی آن، مورد بی توجهی قرار گرفته و تنها به برخی اشارههای کلی در بخش راهبردها و سیاستها بسنده شده است. مناسب بود در قسمت برنامههای عملیاتی، برنامه مجزایی جهت تدوین لایحه مالیات بر زمین در نظر گرفته شود.

ـ عدم تعیین سقف زمانی برای پیشنهادهای طرح: در برنامه ایجاد نظام اطلاعات زمین و مسکن سقف زمانی برای تهیه این پایگاه اطلاعات تعیین نشده است. لذا دور از انتظار نیست که این موضوع راهبردی و مهم، مانند چندین و چند سال گذشته، معلق رها شود.

در مجموع بخش برنامههای زمین تنها به پیشنهاد تهیه تعدادی طرح، لایحه و شورا در آینده محدود شده و بدون تعیین اقدامات در این حوزه، انجام هر گونه برنامه ریزی واقعی شامل هدفگذاریهای شفاف و اقدامات عملی را به زمانی پس از تهیه این طرحها یا برگزاری شوراها حواله داده است.

4ـ4ـ برنامه کارآمدی صنعت ساختمان

با مرور این قسمت از طرح مشاهده میکنیم که هدف از برنامههای این بخش، مقاوم سازی ساختمان در برابر سوانح، کاهش اتلاف انرژی در ساختمان و افزایش کیفیت و عمر بنا بوده است. برای نیل به این اهداف راهبردها و سیاستهایی از قبیل ترویج صنعتی سازی از طریق ارائه تسهیلات حمایتی، آموزش نیروی کار متناسب با فناوری نوین ساخت، صدور گواهی کیفیت بنا، ترویج بیمه کیفیت ساختمان و بازنگری در ضوابط و مقررات ساخت پیشنهاد شده است.

4ـ4ـ1ـ برنامههای نهادسازی

در برنامه اول، تدوین نظام جامع استاندارد با هدف تهیه استانداردهای قطعات پیش ساخته، مصالح و سیستمهای جدید ساختمان و استانداردسازی روشهای تولید مسکن، پیش بینی شده است.

در برنامه دوم، اصلاحات قانونی و حقوقی به منظور یکپارچه سازی قوانین بخش ساختمان، روزآمدسازی مقررات ملی ساختمان و تقویت نظارتها مورد تاکید قرار گرفته است.

4ـ4ـ2ـ برنامههای اجرایی

در این قسمت 3 برنامه ذیل پیشنهاد شده است:

ـ تدوین برنامه آموزشی با رویکرد صنعتی سازی؛

ـ برنامه مقاوم سازی با رویکرد تدوین دستور العملها و تایید صلاحیت اشخاص حقوقی فعال در این زمینه؛

ـ برنامه تامین مالی مقاوم سازی مبتنی بر پرداخت 70 هزار وام بانکی 15 میلیون تومانی با سود 5 درصد.

برنامه تامین مالی مقاوم سازی، تنها برای یک سال پیش بینی شده و در طرح مشخص نیست که آیا در سالهای بعد نیز تداوم مییابد یا خیر.

ـ عدم تفکیک دقیق برنامه مقاوم سازی از برنامه بهسازی سکونتگاهای غیر رسمی: در برنامه تامین مالی مقاوم سازی بیان شده است که برای اجرای این برنامه، از ظرفیت برنامه بهسازی سکونتگاههای غیر رسمی که در بخش مسکن کم درآمدها ذکر شده بود، استفاده میشود. اما مشخص نشده است که چه میزان از این برنامه با برنامه بهسازی سکونتگاههای غیر رسمی مشترک است و چه میزان، نیازمند منابع مالی مجزا از آن برنامه میباشد. علیرغم اینکه یارانه سود تسهیلات برای سال اول اجرای این برنامه، 168 میلیارد تومان ذکر شده، اما مشخص نیست که چه حجمی از این مبلغ با برنامه بهسازی مشترک میباشد. لذا بار مالی این برنامه برای دولت نامشخص است.

ـ عدم تعیین شاخصهای اثربخشی: در نقد این محور باید گفت که اولا در اینجا نیز هیچ گونه هدفگذاری کمّی در حوزه اثربخشی برنامهها به چشم نمیخورد. وقتی اثربخشی مورد انتظار از برنامهها تعیین نشده باشد، برنامه نخواهد توانست تحولی در حوزه خود ایجاد کند. به عنوان مثال میشد افزایش متوسط عمر بنا به یک عدد خاص، به عنوان هدف محوری این بخش تعیین گردیده و همه برنامهها ذیل این هدف تعریف شوند تا برنامهها حاوی یک روح و جهت گیری شفاف باشند.

ـ نبود نگاه راهبردی در تعیین برنامهها: برنامههای تدوین شده باید مبتنی بر بهبود برخی مولفههای معدود و کلیدی باشد، نه فهرستی از موارد ریز و درشت که سلسله مراتب و اهم و مهم آنها تعیین نشده باشد. بهتر بود که این بخش بر سه یا چهار مولفه کلیدی نظیر ترویج بیمه کیفیت تمرکز میکرد و راهکارهای عملیاتی شدن آن را پیش بینی مینمود.

ـ عدم انعکاس سیاستها و راهبردها در برنامههای پیشنهادی: این بخش نیز تا مرحله تعیین راهبردها و سیاستها خوب پیش رفته است، اما بسیاری از سیاستهای ذکر شده، نمودی در برنامههای پیشنهادی نداشته است. به عنوان مثال صدور گواهی کیفیت بنا و نیز بیمه کیفیت که میتواند تاثیر مهمی بر حمایت از مصرف کننده داشته باشد، مشخص نیست با چه برنامه و فرایندی قرار است همه گیر شود.

ـ کلی و مبهم بودن برنامهها: برنامههای پیشنهادی ـ حتی برنامههای عملیاتی که بنا به نام آن باید عملیاتی و شفاف باشد ـ کاملا گنگ و مبهم و بوده و تعیین ابتدایی ترین چاچوبها را نیز به بعد از تدوین انواع طرحها و دستور العملها احاله کرده است. بدین ترتیب طرح جامع مسکن، تبدیل به طرحی برای تدوین دهها طرح دیگر شده است که صرفا به کلی گویی میپردازد. برای تهیه آن طرحهای پایین دستی نیز سقف زمانی مشخص نشده است. بهتر بود لااقل چارچوب و محورهای مورد انتظار از طرحهای مطالعاتیِ پیشنهاد شده و دستور العملهای در دست تهیه، در متن طرح جامع تعیین میشد.

4ـ5ـ برنامه نظام تامین مالی مسکن

با مطالعه طرح جامع مسکن میتوان گفت که "توسعه بازار تسهیلات رهنی" محور اصلی در برنامههای این طرح است. بدین منظور مقررات زدایی و تسهیل ورود سایر بانکها و موسسات اعتباری به بازار رهن، جذب منابع مالی خارجی به این حوزه و استفاده از ابزارهای نوین مالی مدنظر قرار گرفته است. در این رویکرد، هدف اصلی، افزایش نسبت تسهیلات به قیمت مسکن (LTV) است.

ـ ناپایداری سیاست تحریک تقاضا در نبود ابزارهای کنترل بازار: باید متذکر شد که پایین بودن این نسبت، به علت جهش قیمت مسکن طی دورههای تناوبی رکود و رونق است. خود این مساله نیز ناشی از سیاستهای تحریک تقاضا، عدم استفاده از ابزارهای کنترل بازار مسکن در حوزه مالیاتها و شفافیت اطلاعات و عدم تولید مسکن به میزان نیاز کشور و متناسب با الگوی تقاضا میباشد. لذا افزایش تسهیلات رهنی در شرایطی که موارد مذکور، اصلاح نشده، یک سیاست ناپایدار است که با تشدید جهشهای قیمتی در بازار مسکن، پس از چندی به ضد خود تبدیل میشود.

ـ عدم توجه به تناسب اقساط تسهیلات با توان مالی گروههای هدف: در واقع در کنار افزایش نسبت تسهیلات به قیمت مسکن، ضروری است که تناسب داشتن اقساط تسهیلات با درآمد ماهانه خانوارهای هدف نیز به عنوان یک شاخص اصلی مدنظر قرار گیرد. این مهم از طریق کاهش هزینه دستیابی به مسکن متناسب با نیاز محقق میشود که در مورد آن توضیح داده شد. همان گونه که در بخش 4ـ3ـ2 از فصل اول این گزارش شرح داده شد در شرایط فعلی، اقساط تسهیلات مسکن پیش بینی شده، تناسبی با درآمد خانوارهای متوسط ـ که گروه هدف این تسهیلات هستند ـ ندارد. لذا این تسهیلات نمیتواند آن طور که مورد انتظار است موجب توانمندسازی خانوارهای دهکهای متوسط به پایین شود.

ـ کم توجهی به سایر مولفههای ضروری در تامین مسکن محرومان: همچنین در این طرح، محور اصلی در تامین مسکن کم درآمدها، استفاده از همین تسهیلات رهنی به کمک پرداخت یارانه سود توسط دولت معرفی شده است. در این مورد باید گفت در کنار پرداخت یارانه سود، باید هزینه تمام شده مسکن برای کم درآمدها از طریق تامین زمین صفر و حذف واسطه مالکیتی به طور قابل توجهی کاهش یابد. این سیاست باید در حجمی متناسب با تعداد خانوارهای نیازمند اجرا شود. در غیر این صورت، جهت تامین مسکن محرومان از بازار آزاد، سقف تسهیلات باید چند برابر افزایش یابد که پرداخت یارانه سود به چنین حجم بالایی از تسهیلات، تنها بار مالی دولت را آن هم به نفع مالکان و سوداگران مسکن افزایش میدهد.

ـ ارائه تحلیلهای خلاف واقع: همچنین بیان شده است که بانک مسکن در این سالها به توزیع منابع دولتی مسکن مهر مشغول بوده و از هدف گسترش بازار رهن دور افتاده است. در این مورد باید متذکر شد که منابع مسکن مهر از محل خط اعتباری و کاملا مجزا از منابع داخلی بانک مسکن بوده است. همچنین اگر منظور، صرف شدن انرژی بانک مسکن برای انجام این وظیفه بوده است، قطعا این بانک میتوانسته با استفاده از سود سرشاری که از محل عاملیت طرح مسکن مهر به دست آورده، جهت توسعه پتانسیل تشکیلاتی و منابع انسانی خود متناسب با اهداف و وظایفش اقدام نماید. کما اینکه همین اتفاق نیز افتاده و بانک مسکن برای توزیع منابع مسکن مهر از یک کارگزار استفاده کرده و منابع تشکیلاتی بانک، درگیر این موضوع نشده است.

4ـ5ـ1ـ برنامههای نهادسازی

یکی از برنامههای مطرح شده در این قسمت، تشکیل بازار رهن ثانویه است. کلا در این طرح بر استفاده از ابزارهای مالی نظیر رهن ثانویه، لیزینگ مسکن و نیز جذب منابع مالی خارجی برای تامین مالی مسکن تاکید شده است.

ـ عدم کارایی سیاست رهن ثانویه در شرایط اقتصاد ایران: در این خصوص باید متذکر شد که در گزارش چندی پیش معاون مسکن و ساختمان وزیر راه و شهرسازی به مجلس شورای اسلامی بیان شده بود که «مهمترین مانع در راه اندازی بازار رهن ثانویه، بستر اقتصاد کلان و عدم توجیه پذیری نرخ بازدهی داراییها و پول میباشد». در واقع در شرایط اقتصادی کشور، راه اندازی بازار رهن ثانویه با توجه به نرخ سود بالای آن، هیچ گونه توجیه پذیری و کارایی نداشته و مورد استقبال واقع نخواهد شد. حال باید پرسید با توجه به این واقعیت، طرح جامع مسکن به چه علت بر این مورد تاکید کرده است؟

ـ رهن ثانویه؛ ابزاری برای بازارهای مالی اشباع شده: توضیح این مطلب ضروری است که اساسا کارکرد ابزارهایی نظیر رهن ثانویه، لیزینگ مسکن و نیز جذب منابع خارجی این است که به بهای افزایش سود تسهیلات، منابع پولی را از سایر بخشها به بخش مسکن جذب میکند. در نتیجه در ازای افزایش نرخ سود، منابع اولیه برای پرداخت تسهیلات افزایش مییابد. حال باید دید علت پایین بودن سهم تسهیلات بانکی در تامین مسکن خانوارها، کمبود منابع اولیه و نقدینگی لازم جهت پرداخت تسهیلات است، یا اینکه به علت گران بودن این تسهیلات (نرخ بالای بهره که موجب افزایش مبلغ هر قسط میشود) دریافت آن برای عمده خانوارهای کشور مقدور نیست؟ در شرایطی که مشکل تسهیلات مسکن، سود بالای آن و نه کمبود منابع اولیه است، استفاده از این ابزارها موضوعیتی نداشته و به دلیل افزایش سود تسهیلات، در شرایط فعلی اقتصاد کشور با استقبال مواجه نخواهد شد.

لذا باید ابزارهایی نظیر رهن ثانویه و لیزینگ مسکن را برای ایران ابزارهایی بی فایده دانست که کمکی به حل مشکل مسکن نمیکند. برای قضاوت بهتر میتوان بررسی کرد که در تسهیلات خرید 80 میلیونی مسکن که اخیرا برای تهران تصویب شد، چند درصد تقاضا به سمت مدل بانک مسکن یعنی سپرده گذاری یک ساله و دریافت وام با سود 14 درصد گرایش یافته و چند درصد، مدل سایر بانکها مبنی بر دریافت وام بدون سپرده گذاری و دوره انتظار، اما با سود 24 درصد را انتخاب کرده است. این مقایسه نشان خواهد داد که در بازار مسکن ایران، سرعت دستیابی به تسهیلات (که رهن ثانویه آن را ارتقا میدهد) برای طرف تقاضا اهمیت بیشتری دارد یا معقول بودن سود تسهیلات و مبلغ اقساط (که با ابزار رهن ثانویه تنزل مییابد)؟

ـ حساب امانی؛ برنامهای مناسب جهت توسعه پیش فروش مسکن: البته در قسمت برنامههای نهادسازی، برنامه استقرار حسابهای امانی هم پیش بینی شده است که در قابل اطمینان ساختن و توسعه پیش فروش مسکن، به عنوان یکی از راههای خانه دار شدن دهکهای متوسط، بسیار کلیدی است. در این زمینه میبایست تمهیدات لازم جهت گسترش و "الزامی کردن" این مدل برای پیش فروش واحدهای مسکونی، در طرح جامع مسکن اندیشیده شود. همچنین این برنامه در صورت ضمیمه شدن به وام پیش خرید مسکن میتواند موجب رونق دوچندان در ساخت و ساز مسکن شود.

4ـ5ـ2ـ برنامههای اجرایی

در این قسمت سه برنامه توسعه صندوقهای پس انداز مسکن، توسعه بازار رهن اولیه و تامین مالی ساخت مسکن پیشنهاد شده است. البته برنامه توسعه بازار رهن اولیه، هم عرض سایر برنامهها نیست. بلکه سایر برنامههای این بخش ذیل آن میگنجد. لذا مناسب بود که در اینجا به عنوان برنامهای جداگانه ذکر نمیشد.

برنامه تامین مالی ساخت مسکن بالاخص در زمینه تشکیل صندوقهای زمین و ساختمان میتواند به جذب منابع مالی به حوزه تولید مسکن کمک کرده و امکان سرمایه گذاری در ساخت و ساز مسکن را حتی برای منابع خُرد مالی تحقق بخشد. لذا این سیاست، یک راهکار مناسب برای تامین نیاز کشور به مسکن خواهد بود.

اما برنامه توسعه صندوقهای پس انداز مسکن که برنامه محوری این قسمت میباشد، با تحریک تقاضا میتواند تبعات منفی در بازار مسکن ایجاد نماید. این سیاست به صورت مبسوط در بخش 4ـ3 از فصل اول این گزارش مورد نقد و بررسی قرار گرفت.

مبهم بودن ابعاد برنامه: در برنامه توسعه بازار رهن اولیه بیان شده است که به منظور پرداخت یارانه کمک سود تسهیلات به خانوارهای کم درآمد، در سال اول اجرای برنامه حداقل 420 میلیارد تومان مورد نیاز خواهد بود. اما هیچ گونه توضیح بیشتری اعم از اینکه قرار است سالانه به چند خانوار تسهیلات همراه با یارانه سود تعلق گیرد، سود تسهیلات پرداختی به خانوارهای کم درآمد چند درصد است و متوسط مبلغ تسهیلات چند میلیون تومان میباشد، ارائه نشده است. تبعا چنین برنامه مبهمی قابل نقد و بررسی نخواهد بود.

4ـ6ـ برنامه توسعه بازار استیجار

در این طرح به افزایش میزان اجاره نشینی و نیز افزایش سهم مسکن به 40 درصد از سبد هزینه خانوارهای دهک اول در سالهای اخیر اشاره شده است. طرح جامع مسکن با استفاده از دو مقدمه ذیل، یک راهبرد کلی در بازار استیجار را انتخاب کرده است:

1- افزایش سهم مسکن در سبد هزینه خانوار، بیانگر تضعیف موقعیت اقتصادی خانوار بوده و در صورت عدم حمایت از دهکهای پایین درآمدی، آنها به سطح پایینی از کمیت (مساحت زیربنا) و کیفیت مسکن تنزل مییابند.

2- نرخ پایین بازده اجاره داری در مقایسه با فرصتهای سودآوری در سایر فعالیتها، اگرچه خطر پذیری کمتری دارد، اما فاقد جذابیت بالا برای سرمایه گذاری است.

در واقع بند اول از فشار شدید اجاره بها بر خانوارهای مستاجر حکایت دارد و بند دوم، امکان کاهش اجاره بها در بازار آزاد را نفی میکند. در نتیجه تنها گزینه باقی مانده که ضمن حمایت از مستاجران، بازدهی سرمایه موجران را کاهش ندهد، "اعطای کمکهای حمایتی دولت به مستاجران" است. اجرای این راهبرد کلی در قالب اعطای کمک هزینه اجاره، عرضه واحدهای اجارهای توسط بخش عمومی و اعطای تسهیلات به بخش خصوصی جهت ساخت مسکن اجارهای پیشنهاد شده است.

ـ رویکرد ناکارآمد افزایش عرضه، به جای کاهش فشار تقاضا در بازار استیجار: همه سیاستهای مذکور مبتنی بر این فرض سوال برانگیز است که خانوار مستاجر باید همچنان مستاجر باقی بماند و تنها باید در اجاره کردن مسکن به او کمک کرد. در بخش 4ـ2 از فصل اول این گزارش، این رویکرد مورد نقد قرار گرفت و بیان شد که با توجه به بالا بودن شاخص توان پذیری مسکن در ایران (12 سال)، سیاست فوق نمیتواند موجب توانمندسازی خانوار جهت صاحب خانه شدن در سالهای بعدی شود. لذا به محض قطع شدن حمایتها خانوار مجددا به سطح قبلی سقوط میکند. بنابراین سیاست مذکور یک رویکرد ناپایدار با تحمیل بار هزینه دائمی بر دولت است.

در واقع اجاره نشینی در بازار مسکن میباید به صورت یک اختیار و نه یک اجبار برای خانوارها باشد.

ـ انحراف منابع دولتی از گروههای هدف به سمت مالکان مسکن: در مورد حمایت از بخش خصوصی جهت عرضه مسکن اجارهای نیز بیان شد که در صورت عدم وضع ضوابط در مورد اجاره بهای این واحدها، کمکهای دولتی به نام مستاجران به جیب بخش خصوصی سرازیر خواهد شد. چرا که تعداد واحدهای عرضه شده با این روش در مقایسه با حجم بازار اجاره، محدود بوده و نمیتواند از طریق تغییر معادلات عرضه ـ تقاضا در مکانیسم بازار، تاثیر محسوسی بر کاهش اجاره بها داشته باشد.

در واقع طرح جامع مسکن، در بخش تامین مسکن ملکی که میبایست از تقویت طرف عرضه حمایت میکرد، برنامههای خود را بر رویکرد تحریک تقاضا استوار کرده است. اما در بازار استیجار که بنا به توضیحات بخشهای قبلی، رویکرد معقول، تمرکز بر کاهش تقاضا از طریق تامین مسکن ملکی است، بر سیاست تقویت طرف عرضه تاکید کرده است. در هر دو مورد، مالکان و صاحبان سرمایه، به طور مستقیم یا غیر مستقیم از تسهیلات اعطایی منتفع میشوند، اما گروههای هدف پس از یک دوره گذار به وضعیت نامطلوب سابق خود باز میگردند.

4ـ6ـ1ـ برنامههای نهادسازی

در این بخش، ایجاد نهاد برنامه ریزی مسکن اجتماعی، مذکور در بخش 4ـ1ـ2، مجددا مورد اشاره قرار گرفته است. موازی بودن این نهاد با شورای مسکن استانها، در بخش مذکور مورد بحث قرار گرفت.

همچنین برنامه ایجاد سامانه اطلاعاتی از وضعیت بازار اجاره برای شهرهای بالاتر از 100 هزار نفر ذکر شده است. همان گونه که پیشتر نیز گفته شد، بهتر بود تمام اجزاء سامانه جامع اطلاعات مسکن در یک سرفصل جداگانه، به صورت منسجم مورد برنامه ریزی قرار میگرفت. همچنین ضروری است که خروجی مورد انتظار از سامانه اطلاعاتی بازار اجاره و نیز مولفههای اصلی آن در سند تلفیق طرح جامع مسکن ذکر شود که این کار صورت نگرفته است.

4ـ6ـ2ـ برنامههای اجرایی

اکثر برنامههای این بخش در قسمت برنامه مسکن کم درآمدها توضیح داده شده است. تنها دو برنامه عرضه واحدهای مسکونی بدون متقاضی به بازار اجاره و نیز انتشار صکوک اجاره، در این بخش اضافه شده است.

- مغفول ماندن موضوع تطویل زمان اجاره: اما تطویل مدت اجاره که یکی از برنامههای اعلام شده وزیر راه و شهرسازی به مجلس شورای اسلامی در زمان اخذ رای اعتماد بود، هیچ جایی در سیاستها و برنامههای این طرح نداشته است.

- مغفول ماندن اپراتورهای اجاره داری: به علاوه موردی که علیرغم اهمیت آن، در برنامههای بازار اجاره مغفول واقع شده است، تشکیل اپراتورهای اجاره داری میباشد. پیش نیاز ضروری برای اِعمال هر گونه سیاست از سوی دولت در حوزه مسکن اجارهای (نظیر تطویل مدت اجاره، کنترل بر نرخ اجاره بها و...) وجود اپراتورهای اجاره داری میباشد. چرا که آنها علاوه بر برقراری ارتباط بین مستاجر و مؤجر، به عنوان رابط بین دولت و بازار اجاره نیز عمل میکنند. در فصل دوم این گزارش، در این زمینه توضیح داده شد.

5ـ جمع بندی

در طرح جامع مسکن برخی نکات مثبت مورد توجه و تاکید قرار گرفته است. مواردی همچون:

- تشکیل حساب امانی برای پیش فروش واحدهای مسکونی

- توجه به ضرورت مدیریت یکپارچه در مناطق کلانشهری

- ضرورت اصلاح نظام درآمدی شهرداریها به منظور توقف تراکم فروشی

- توجه به مشارکت دولت با بخش خصوصی از طریق تامین زمین، در جهت تامین مسکن محرومان

- برنامهریزی جهت توسعه صندوقهای زمین و ساختمان

البته ضروری است که الزامات اجرایی شدن این پیشنهادات مورد توجه و برنامه ریزی قرار گرفته و در هر مورد، هدفگذاریهای شفاف و سالانه صورت پذیرد. در غیر این صورت این موارد در حد پیشنهادات کلی باقی خواهد ماند.

اما نقدهای کلان وارد بر برنامههای طرح جامع مسکن را میتوان چنین برشمرد:

5ـ1ـ عدم برآورد مالی طرح جامع مسکن

طرح جامع مسکن بناست برنامه بخش مسکن را تا سال 1405 ترسیم نماید. اما هزینه اجرای برنامههای پیشنهادی در این طرح به طور دقیق برآورد نشده است.

بسیاری از برنامههای پیشنهادی از جنس ایجاد سامانههای اطلاعاتی، تدوین طرحها، ضوابط و آیین نامههای متعدد و ارائه طرحهای آموزشی است. هزینه اجرای این نوع برنامهها در طرح جامع مسکن پیش بینی نشده است.

برخی دیگر از برنامههای پیشنهادی از جنس اعطای تسهیلات کم بهره به خانوارهای هدف و پرداخت مابهالتفاوت سود این تسهیلات از سوی دولت است. در این مورد هر سال یارانه سود دریافت کنندگان جدید تسهیلات، بر یارانه سود دریافت کنندگان سابق که بازپرداخت اقساطشان هنوز به پایان نرسیده است، افزوده میشود. لذا بار مالی این برنامهها برای دولت، تا سال دهم هر سال افزایش مییابد.

با این وجود در طرح جامع مسکن تنها هزینه این برنامهها در سال اول اجرا محاسبه شده است. حال آنکه در صورت عدم پیش بینی بار مالی این برنامهها برای دولت در سالهای بعدی، افزایشی بودن هزینهها میتواند منجر به کمبود منابع در سالهای بعدی و رها شدن نیمه کاره برنامه شود. همچنین مجموع هزینههای اجرای برنامههای طرح جامع مسکن مورد محاسبه قرار نگرفته است.

با توجه به مبهم بودن ابعاد بسیاری از برنامههای پیشنهادی، برآورد هزینه اجرای آنها مقدور نیست. اما هزینه اجرای آن دسته از برنامهها را که جزئیاتشان در طرح جامع مسکن مشخص شده است، در جدول ذیل محاسبه کردهایم.

جدول 10ـ منابع بانکی و بودجه مورد نیاز پرداخت تسهیلات در طرح جامع مسکن

|

عنوان تسهیلات |

شرایط |

مبلغ ماهیانه اقساط (هزار تومان) |

منابع بانکی مورد نیاز (میلیارد تومان) |

یارانه پرداختی دولت در هر فقره تسهیلات |

منابع دولتی در سال اول اجرا (میلیارد تومان) |

منابع دولتی در سال دهم اجرا (میلیارد تومان) |

|

پرداخت تسهیلات ساخت و خرید به گروههای کم درآمد |

سالانه 60 هزار وام 40 میلیون تومانی با بهره 7 درصد و بازپرداخت 10 ساله |

446 |

سالانه 2400 |

31.5 میلیونتومان |

325 |

1891 |

|

بهسازی سکونتگاههای غیر رسمی |

سالانه 100 هزار وام 15 میلیون تومانی با بهره 5 درصد و بازپرداخت 10 ساله |

159 |

سالانه 1500 |

13.1 میلیونتومان |

231 |

1310 |

|

وام ودیعه مسکن به خانوارهای زیر پوشش نهادهای حمایتی |

مجموعا 20 هزار فقره وام 15 میلیون تومانی با بهره 5 درصد و بازپرداخت 1 ساله (به واحدهای زیر 75 متر مربع) |

ـ |

300 |

2.4 میلیونتومان |

48 |

48 |

|

حمایت از عرضه مسکن اجارهای توسط نهادهای عمومی |

سالانه 10 هزار واحد مسکونی با 100 میلیون تومان هزینه ساخت (متوسط متراژ 65 متر مربع) |

666 |

سالانه 1000 |

160 میلیونتومان |

160 |

1600 |

|

تسهیلات ساخت و خرید در بافت فرسوده |

سالانه 200 هزار فقره وام 40 میلیون تومانی با 9 درصد یارانه سود و بازپرداخت 10 ساله |

574 |

سالانه 8000 |

21.65 میلیونتومان |

702 |

4330 |

|

وام ودیعه مسکن به خانوارهای در معرض نوسازی بافت فرسوده |

سالانه 60 هزار فقره وام 15 میلیون تومانی با بهره 10 درصد و بازپرداخت 1 ساله |

ـ |

900 |

1.65 میلیونتومان |

99 |

99 |

|

برنامه تامین مالی طرحهای مقاوم سازی |

70 هزار فقره وام 15 میلیون تومانی با بهره 5 درصد |

159 |

سالانه 1050 |

13.1 میلیونتومان |

162 |

917 |

|

تسهیلات نوسازی و بهسازی مسکن روستایی |

سالانه 200 هزار فقره وام 15 میلیون تومانی با بهره 5 درصد |

159 |

سالانه 3000 |

13.1 میلیونتومان |

463 |

2619 |

ماخذ: محاسبات نگارنده

بر اساس جدول فوق، اجرای برنامههای مذکور در سال اول نیازمند 2200 میلیارد تومان منابع دولتی است. اما از سال دهم به بعد سالانه 12800 میلیارد تومان منابع دولتی برای اجرای این برنامهها مورد نیاز می باشد. همچنین سالانه بیش از 17 هزار میلیارد تومان منابع بانکی جهت پرداخت این تسهیلات مورد نیاز است. این مبلغ صرف نظر از برنامههایی است که ابعاد و جزئیات آن در طرح جامع مسکن به درستی تشریح نشده است. عدم برآورد مجموع بار مالی این برنامهها برای سالهای آتی در طرح جامع مسکن، موجب شده که درک درستی از هزینههای افزایشی اجرای طرح جامع به دست نیاید. لذا طرح جامع مسکن در غیاب محاسبات مالی ضروری، تبدیل به مجموعهای از ایدهها و پیشنهادات توصیفی شده است.

حال سوال این است که آیا تامین سالانه 13 هزار میلیارد تومان منابع دولتی برای اجرای برنامههای مذکور، قابل تحقق خواهد بود؟ یا اینکه با افزایش بار مالی، پس از چند سال برنامهها رها خواهند شد؟ شایان ذکر است که مبالغ مذکور با فرض ثابت بودن قیمت مسکن میباشد. طبعا با افزایش قیمت مسکن، افزایش مبلغ تسهیلات ضروری خواهد بود و در نتیجه یارانه سود پرداختی از سوی دولت نیز افزایش مییابد.

5ـ2ـ منابع ناپایدار

در بسیاری از برنامههای مذکور پیشنهاد شده است که نیمی از منابع یارانهای مورد نیاز توسط سایر نهادها اعم از نهادهای عمومی و شهرداریها تامین گردد. با توجه به اینکه شهرداریها و بسیاری از نهادهای عمومی زیر مجموعه قوه مجریه نیستند، مشخص نیست که طرح جامع مسکن با چه ابزاری قادر به وادار کردن این نهادها به اجرای پیشنهادات مذکور خواهد بود. لذا طبیعی است که انتظار طرح جامع مبنی بر تامین نیمی از هزینهها توسط نهادهای عمومی محقق نشده و اجرای طرح با اخلال جدی مواجه گردد.

5ـ3ـ تعدد و عدم انسجام برنامهها

در طرح جامع مسکن تعداد زیادی برنامه با ابعاد کوچک پیشنهاد شده است. مقیاس کوچک برنامهها موجب غیر موثر بودن آنها در ایجاد تحول در وضعیت تامین مسکن جامعه میشود. از سوی دیگر تعدد برنامهها موجب پیچیده شدن راهبری برنامهها در بخشهای ستادی دولت خواهد شد. مسالهای که موجب کاهش بهره وری شده و میتواند منجر به قفل شدن اجرای طرح گردد. ظاهرا هدف از تعریف برنامههای متعدد، تنوع بخشی به تامین مسکن خانوارها برحسب شرایط اقتصادی و اجتماعی گوناگون بوده است. اما باید گفت که برای نیل به این هدف میتوان چند برنامه معدود و منسجم تعریف نمود و مدلهای متنوع تامین مسکن را درون این برنامهها جای داد. بدین ترتیب همه برنامهها در عین تنوع، ذیل یک ساز و کار اجرایی و نظارت ستادی واحد و در قالب یک سامانه جامع پیگیری میشوند تا از اصطکاکهای درون سازمانی کاسته شود. نه اینکه هر مدل به عنوان یک برنامه مجزا در نظر گرفته شود که نیاز به ترتیبات اجرایی و سامانههای مستقل باشد.

لذا بهتر است به جای فهرست کردن حجم انبوهی از برنامههای کوچک و بزرگ و غیر هم وزن، در هر محور پس از شناسایی مولفههای کلیدی، چند برنامه معدود اما اثرگذار تعریف میشد تا از تشتت در محتوای طرح اجتناب گردد.

5ـ4ـ عدم هدفگذاری شفاف و فقدان شاخصهای اثربخشی

بسیاری از محورها فاقد یک هدفگذاری کمّی و شفاف در حوزه مولفههای کلیدی هستند. "شاخصهای اثربخشی" که میتواند به برنامههای هر محور انسجام داده و آنها را هم جهت سازد، در این طرح غایب است. شاخصهای اثربخشی بیان میکنند که بر اثر اجرای برنامههای پیشنهادی، مثلا در محور مسکن کم درآمدها چه اتفاق مثبتی برای جامعه هدف رخ میدهد؛ تا افق طرح، در بافت فرسوده چه تغییر کلی رخ میدهد؛ و عمر بنا چه تحولی خواهد یافت. برای هر یک از این موارد باید یک شاخص کمّی اما کلان و مختصر در حوزه اثربخشی تعریف شده و برنامهها ذیل آن تعریف شود.

در واقع شاخصهای اثربخشی، از منظر "جامعه هدف" به برنامهها مینگرد و به طور شفاف بیان میکند که اجرای برنامهها چه تغییر کلی در وضعیت مخاطبان برنامه ایجاد خواهد کرد. در غیاب چنین هدفگذاری، برنامهها فاقد انسجام و هویت خواهند بود.

ضروری است طرح جامع مسکن تعیین نماید که هزینه اجرای طرح جامع مسکن در هر سال چه مقدار خواهد بود و در پایان هر سال، چه خروجی و نتایجی از اجرای این طرح حاصل خواهد شد.

5ـ5ـ طرح زدگی

بسیاری از برنامههای این بخش در واقع پیشنهاد تهیه طرحهای گوناگون و ایجاد انواع شوراها، ستادها و دفاتر جدید بوده است. البته طبیعی است که در یک طرح جامع، تدوین برخی طرحهای پایین دستی پیشنهاد گردد، اما میبایست در هر مورد مولفههای کلیدی طرح پیشنهادی تعیین شود، یک سقف زمانی برای تهیه طرح مذکور مشخص شود و نتیجه مورد انتظار از این طرح ترسیم شود. در واقع باید کلیات هر موضوع در متن طرح جامع تعیین تکلیف شده و بیان جزئیات، به تهیه آن طرح مطالعاتی سپرده شود. عدم رعایت این موارد موجب شده که طرح جامع مسکن در بسیاری از محورها تبدیل به پاهای از عبارات مبهم، کلی و فاقد قدرت تعیین کنندگی شود، که بلاتکلیفی خود در قضاوت در مورد مسائل مورد مناقشه را به زمان تهیه طرحهای تفصیلی و تشکیل جلسات شوراهای پیشنهادی حواله میدهد.

5ـ6ـ عدم تناسب نیاز با برنامه

در شرایطی که برنامه پیشنهاد شده در برخی محورها قادر به پاسخگویی به 5 درصد از نیاز جامعه هدف هم نیست (مانند برنامه مسکن کم درآمدها)؛ و در شرایطی که هدفگذاری در نظر گرفته شده برای افق 13 ساله، کمتر از نصف وضع موجود است (مانند پیش بینی ظرفیت تولید)، تبعا نباید انتظار تحول در وضعیت مسکن کشور را در اثر اجرای این طرح داشت.

به نظر میرسد تهیه کنندگان طرح جامع مسکن با برنامههای مینیاتوری پیشنهاد شده در بسیاری از حوزهها، بیش از آنکه در پی حل مساله مسکن برای اقشار مختلف مردم باشند، صرفا در صدد ایجاد ظاهری شکیل و همه جانبه برای طرح خود بودهاند.

5ـ7ـ سیاستهای ناپایدار

اصلی ترین سیاستهای طرح جامع مسکن یعنی تحریک تقاضا در بازار ملکی از طریق وام خرید و عرضه مسکن اجارهای یا کمک هزینه اجاره بها در قالب مسکن اجتماعی، سیاستهایی ناپایدار هستند. بدین معنی که برای توانمندسازی همیشگی خانوار و حل پایدار مساله مسکن طراحی نشده و صرفا جنبه تسکینی دارند.

سیاست تحریک تقاضا ـ همان گونه که تشریح شد ـ پس از یک دوره گذار با تشدید بحران در بازار خنثی خواهد شد؛ و سیاست مسکن اجارهای نیز به محض حذف حمایتها خانوار را به وضعیت نامطلوب قبلی عودت میدهد. لذا این سیاستها صرفا برای یک دوره گذار مفید هستند و پس از آن علیرغم صرف منابع بسیار، کارایی خود را از دست میدهند. در هر دو این موارد، در واقع این صاحبان سرمایه هستند که از سیاستهای فوق بیشترین سود را میبرند.